[対談・座談会]

2017年5月号 271号

(2017/04/17)

自己紹介

岡 「企業価値の向上を実現させるために、昨今、M&Aは、経営戦略上、極めて重要な経営ツールの一つになってきています。

そのM&A取引の中で実施されるビジネス・デューデリジェンス(DD)は、対象会社(ターゲット企業)の事業上のオポチュニティとリスクを見極めることを目的としていますから、このビジネスDDがしっかりとなされているかが、当該M&Aの成否を分けることになります。

そこで今回は、事業会社、プライベート・エクイティ(PE)ファンドで数多くのM&Aを経験してこられたお2人にお越しいただいて、『M&Aの成否を分けるビジネス・デューデリジェンスの実務』について議論をさせていただきます。まず、加藤さんから自己紹介をお願いします」

加藤 「日本板硝子の加藤です。私はどちらかというと工場勤務とか子会社出向など現場の方が長くて、M&Aに関連した業務に携わるようになったのは1999年頃からです。2006年には英国のガラスメーカーでグローバル展開していたピルキントン社買収(調達総額6160億円)のディールも担当しました。これまでに大小合わせて買収、売却を含めてM&Aは15件以上経験しておりますが、私はMBAでもなくM&Aの専門講義を受けたこともありません。実戦の中で起用したFA(フィナンシャルアドバイザー)とか各種コンサルタントの方々に教えていただきながら、現実のM&Aで起きる様々な問題を体験して自分なりに考え方を纏めてきました。その過程で色々な専門家の方とお知り合いになって、気が付いたらこんな座談会の場に呼んでいただいて、こんな偉そうなことをいう立場になったということです。今日はPEファンドの金田さんと、いつもお世話になっている岡さんとの議論を楽しみにしています」

金田 「ベーシック・キャピタル・マネジメントの金田と申します。今の仕事に就く前は、本日ご一緒させていただいています岡さんのもとでM&Aのコンサルタント業務に従事していました。その後、今から11年前にベーシック・キャピタル・マネジメントに参画し、PE業務をやらせていただいています。投資案件の発掘・提案から投資後の経営支援、その後の資本政策、出口戦略まで、いわゆるハンズオン型の投資を行っております。現在は投資先4社の取締役を兼務し、投資先企業を支援させていただいております」

岡 「改めまして、岡&カンパニーの岡です。1990年代後半からコンサルティングファームの中でM&A戦略の立案や、バリュエーションやビジネスDD、ポストM&Aのコンサルティング、これらを総称してM&Aコンサルティングと呼んでいますが、そういう仕事をやってきました。

今は、上場会社の社外取締役または社外監査役を務めるかたわら、個人事務所である岡&カンパニーで、M&Aや経営に関するコンサルティングを提供しています。また、大学の非常勤講師として、M&Aを実践的視点から教えています」

1.ビジネスDDの目的と準備

ビジネスDDの究極の4つの目的

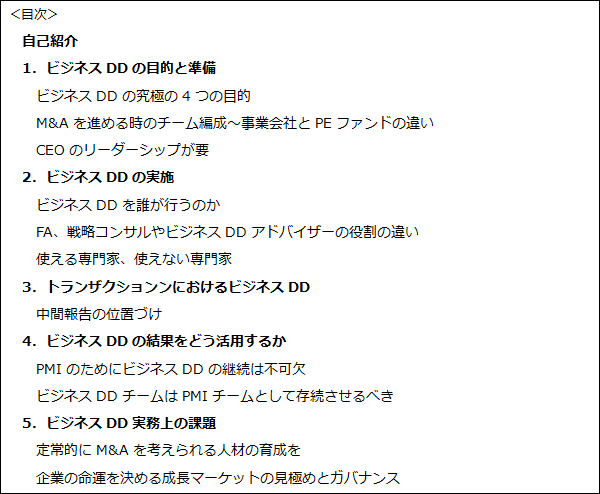

岡 「さて、今回の座談会では、ビジネスDDに関して、大きく5つのポイントでお話をうかがっていきたいと考えています。

まず1つ目が、ビジネスDDを実施する目的をどのように設定しているか、その目的を達成するためにどういう準備が必要であると考えているか。2つ目が、ビジネスDDの建付け、つまり案件によってビジネスDDを行う、行わないの違いがあるのか、また外部のアドバイザーをどう起用しているか。3つ目が、トランザクションにおけるビジネスDDの進め方について。4番目が、ビジネスDDの結果をどう活用するか。そして最後に、ビジネスDD実施上の課題について、お話を頂戴できればと思います。

本題に入る前に、まず、ビジネスDDとは何かということをお話させていただいて、議論をスタートさせたいと思います。

一般にM&Aを行う際には、財務DD、法務DDについては、誰に言われるまでもなく、やるべきものと捉えられていて、買い手は、会計士、弁護士という、いわゆる“サムライ(士)業”の方たちに依頼していると思います。

他方、ビジネスDDというのはそれとは少し色合いが異なります。買い手は、まず対象会社を買収した後、どういう形で今後の成長につなげていくのかというストーリーを持つことが必要です。そのうえで、対象会社は一体どれぐらいこちらのニーズを満たしてくれるのか。満たさない部分があるとしたらどのような点なのか。その満たさない部分も抱き合わせで買収することに、合理性があるのかどうか、リスクはどこにあるのか、その大きさはどれくらいかといったことについて、事前に仮説をたてます。そして、それらを検証する場がビジネスDDということです。ですから、ビジネスDDは本来買い手が自分自身の手でやるべきだと、私は、外部の専門家としてビジネスDDのアドバイザーという立場であるにもかかわらず、そういう思いを持っています。我々の役割は、買い手自身が主体となって実施するビジネスDDを、第三者の立場でサポートするということです。

それでは、事業会社でM&Aに携わっていらっしゃる加藤さんから、ビジネスDDに当たって一番重要なポイントであるビジネスDDの目的をどのように設定しておられるのか、その目的を達成するためにビジネスDDの実施前にどこまでの準備をするのかという観点で、お話しいただけますか」

加藤 「岡さんがおっしゃるように、M&Aにおいては、買収目的を買い手自身が明確に自己認識しておくこと、そして十分に準備して買収プロセスに取り掛かることが極めて重要だと思います。DDの体系を説明するならば、ビジネスDDだけが独立して存在するわけではなく、財務、会計、税務、人事、労務、法務、あるいは環境というようなあらゆる角度からチェックを行うことが必要ですが、それらは全て買収目的に沿った戦略の実現性やリスクの想定、買収後の経営構想を準備するための情報として収集・分析されるわけです。その意味でDDを行う意義の中心に“ビジネスとしての関心”が位置するのは当然です。

ではビジネスDDの目的は何かということですが、今からお話しすることは私が全部できましたということではなくて、あの時こうしたらよかったとか、今やろうとしてもなかなか難しいけれどこうやるべきだという反省も含めて申し上げます。

私なりに考えてみまして、ビジネスDDの中心的な目的は4つあると思っています。1番目がバリュエーション、2番目はポストクロージング・マネージメント。これはシナジーとPMI(Post Merger Integration:M&A成立後の統合プロセス)という意味です。3番目がディール・ブレーカーとなるようなリスクの認識。4番目が買収ファイナンスを組成する目的で、デットもしくはエクイティのプロバイダーへの情報提供です。

まず1番目のバリュエーションとは、買収価格の適正なレベルを見積もるという本来目的に加えて、これ以上高くなったらそのディールから撤退するというマックスラインを自分自身で覚悟するために行います・・・

マールオンライン会員の方はログインして下さい。ご登録がまだの方は会員登録して下さい。