[視点]

2017年12月号 278号

(2017/11/15)

1. はじめに

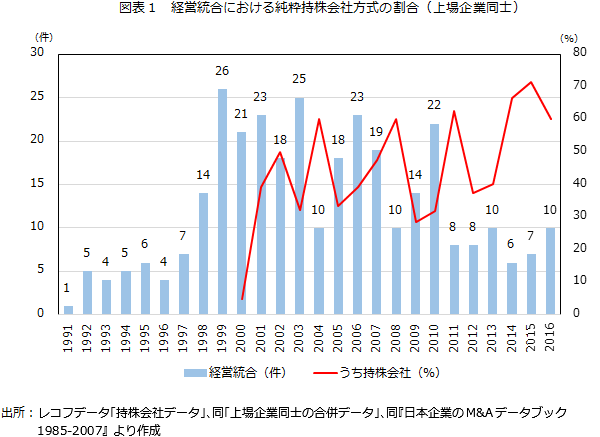

近年、上場企業同士の経営統合の報道を目にする機会が多くなった。レコフデータ提供のデータから集計すると、2000年から2016年末までで252件を数える。特に注目すべきは、純粋持株会社方式を用いて経営統合を実施する案件が急増していることである。同方式による統合は累計で101件(40.1%)となっており、今や日本企業のM&Aのツールとして定着したと言えよう(図1)。ではなぜ、持株会社による経営統合が選択されているのであろうか。また、同方式によって経営統合を果たした案件では、パフォーマンスの改善が実現されているのであろうか。小論では、これらの問いについて、筆者が行ってきた実証分析の観点から検討していきたい。

2. 移行動機

まず、純粋持株会社による経営統合の動機から検討していこう。ここで注意されなければならないのは、従来から存在した合併方式ではなく、なぜ持株会社形態が選択されるのかという点である。これについて、下谷(2007)は次の3点を指摘している。その第1は、合併の代替手段である(仮説1)。直接合併による統合の場合、2つの組織を1つに融合するため、参加企業間での組織文化や人事制度面での摩擦は避けられない。それに対し、持株会社方式では、参加企業の法人格が維持されるため、そうした軋轢を回避した形で統合を進めることが可能である。第2は、ブランドの独立性の維持である(仮説2)。これも法人格が維持されるという特徴が背景となっており、持株会社の傘下で従来のブランドが存続するため、顧客層も維持できるというものである。例えば、百貨店などB to Cの業種で持株会社形態が用いられることが多いのは、こうしたニーズを背景としているのであろう。第3は、機動的なM&Aの実施である(仮説3)。統合形態を持株会社方式にしておけば、追加的なM&Aを実施する場合でも、持株会社にぶら下げるだけ統合を行うことができる。すなわち、さらなる業界再編に備え、迅速なM&Aを可能にする持株会社形態を採用しておこうという動機である。

これらの仮説について、実証分析を行ったのがKawamoto and Saito (2012)である。同研究では、2000年から2010年までの上場企業同士(非金融業)の経営統合144件(持株会社57件、直接合併87件)を対象に、持株会社と直接合併の選択確率に与える要因について、統合企業間の収益性格差や規模格差等のパワーバランス、所属業種の組み合わせ、当該業界の過去のM&A件数の観点から検証を行っている。

その分析結果によると、まず、統合企業間のROAが接近しているほど、あるいは異業種統合であると、統合の際に持株会社形態を選択されやすいという傾向が見られた。これは統合企業間で実力が拮抗していたり、異業種統合で人事や組織面での擦り合わせの困難が予想される場合、直接合併よりも持株会社方式が採用されやすいということを示しており、仮説1が支持されたこととなる。また、同研究では、統合企業の広告宣伝費支出が高い案件ほど持株会社の選択確率が上昇するという傾向も確認された。これはブランド維持の必要性が高い企業ほど持株会社を選択するということを示唆しており、仮説2も支持されたこととなる。もっとも、所属業種の過去のM&A件数は持株会社方式の選択確率に影響を与えておらず、直接合併と差がないという結果となった(仮説3は不支持)。上記の実証分析の結果を踏まえると、今日、合併方式が用いられるのはグループ内再編など統合企業間のパワーバランスに差があるときであり、そのような場合、持株会社方式とM&Aを行う機動性に優劣はないということなのであろう。

3. 事後パフォーマンス

マールオンライン会員の方はログインして下さい。ご登録がまだの方は会員登録して下さい。

[Webマール]