[M&A戦略と会計・税務・財務]

2017年7月号 273号

(2017/06/15)

はじめに

先般、「事業売却」と「売却案件のソーシング」と題する記事を寄稿させて頂いた。事業売却というと「経営に窮した企業が再生に向けて行うもの」という後ろ向きなイメージがあるが、右記事で示したのは、近年、世界でみられる事業売却が必ずしも後ろ向きなものではないということである。欧米では事業ポートフォリオの入れ替えによる収益性向上や成長加速を目指す「前向きな売却」が行われ、日本企業においても積極的に事業売却を行う企業が現れている。一方、グローバルM&A市場では、化学業界や消費財業界における巨大合併に伴って、独占禁止法への抵触を回避するための事業売却が行われ、日本企業がその売却された事業(取引金額は数百億円以上)を買収する事例がみられる。

さて、今回は、事業売却を別の側面から描いてみたい。別の側面とは「売手の気持ち」である。

1.グレブナー教授とアイゼンハート教授による「売手からみたM&A」研究

テキサス大学のメリッサ・グレブナー(Graebner, M. E.)教授と、スタンフォード大学のキャスリーン・アイゼンハート(Eisenhardt, K. M.)教授は、2004年にThe Seller's Side of the Story Acquisition as Courtship and Governance as Syndicate in Entrepreneurial Firmsと題する論文を発表した。右論文はM&Aにおける売手側の意思決定要因と、M&A実施後の買手と売手によるガバナンスについて論じたものであるが、「売手の気持ち」にフォーカスした点に特徴がある。

両教授(以下、Graebner & Eisenhardt)は、売却を「検討」した経験をもつ米国の技術ベンチャー企業12社の意思決定者および取引関係者を対象にインタビューを実施した。12社には、実際に売却を実行した企業もあれば、売却を取り止めた企業もある。そのため、Graebner & Eisenhardtは、売却成立・不成立の事例を比較すれば、「なぜ売却を決心し、買手を受け入れたのか」、「なぜ売却をやめ、買手を拒絶したのか」を炙り出すことができると考えた。

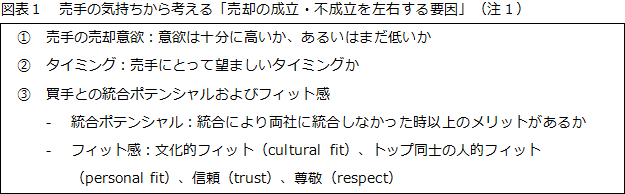

その結果、Graebner & Eisenhardtは以下の2つの結論を導き出した。第1に、売手の気持ちに立った場合、①売手の売却意欲、②タイミング、③買手との統合ポテンシャルおよびフィット感の3つが売却の成立・不成立を左右するという。第2に、M&A完了後、売手と買手の経営陣と共に経営に当たることとなるが、業績面で上手く行っている企業をみると、売手と買手の関係は相互依存的な「syndicate(企業連合)」となっていたとする。

以下の図表1は前者の2点について論点をまとめたものである。次項から、2つの結論についてGraebner & Eisenhardtの主張を整理する。

2.売却プロセスにおける「courtship(求愛・求婚行動)」

売手の売却意欲がなければ取引は始まらない。買手が売手を欲しいと思えば、売手の売り意欲を高める工夫をしなければならない。また、売り意欲があっても買手候補の買い意欲とのタイミングが合わなければ、取引は流れてしまう。そもそも、売手が買手とのフィット感を得られなければ、売手にとっては一緒になる意味を見いだせなくなってしまう。Graebner & Eisenhardtは、売手が買手にアプローチされてから、意思を固めるまでに至る一連のプロセスを「courtship(求愛・求婚行動)」に準えた。

(1)売手の売り意欲

マールオンライン会員の方はログインして下さい。ご登録がまだの方は会員登録して下さい。

[特集インタビュー]