[対談・座談会]

2017年6月号 272号

(2017/05/18)

ベンチャー企業へのM&Aが急拡大する中で

―― アベノミクスが打ち出した「第4次産業革命」による成長戦略では、IoT(モノのインターネット)、AI(人工知能)、ロボットという3つの新技術をドライバーとした産業全体の構造変化の促進が打ち出されました。この第4次産業革命ではベンチャー企業も重要な役割を担うものとして期待される中で、弊誌では2016年8月号で「モノづくり」ベンチャー、「大学発」ベンチャーに焦点を当て、「ベンチャービジネスの新潮流」について座談会を開きました。

今回はベンチャーエコサイクル確立の要ともいえるベンチャー企業のイグジットに焦点を当てて、東京証券取引所の上場推進をご担当の宇壽山(うずやま)さん、日本ベンチャーキャピタル協会(JVCA)会長の仮屋薗さん、M&AアドバイザーであるGCAの久保田さんに「ベンチャー企業のイグジット戦略」についてお話し合いをいただきます。なお、座談会のモデレーター役を日本ベンチャーキャピタル協会の理事も務めておられるB Dash Ventures(BDV)の渡辺洋行社長にお願いいたします。 渡辺 「最近の日本のベンチャー企業のイグジット動向、つまりIPOとM&Aですけども、その動向を振り返りながら、現状どういう課題があるのか、さらに今後日本のベンチャーエコシステムを確立していくためにどのような戦略が取られるべきなのかを議論したいと思います。

渡辺 「最近の日本のベンチャー企業のイグジット動向、つまりIPOとM&Aですけども、その動向を振り返りながら、現状どういう課題があるのか、さらに今後日本のベンチャーエコシステムを確立していくためにどのような戦略が取られるべきなのかを議論したいと思います。

まず、ベンチャー企業に対する投資金額について見ておきたいのですが、一般財団法人ベンチャーエンタープライズセンターの『ベンチャー白書2016』によると、米国が群を抜いていまして、特に15年は過去5年間で最高額の7兆円超。米国に次いでベンチャー投資が活発なのは中国で、米国と同様15年は2.5兆円と最高額を記録しています。15年で比較すると、日本のベンチャー投資の金額は約1300億円ですから米国の2%にも及ばない状況となっています。

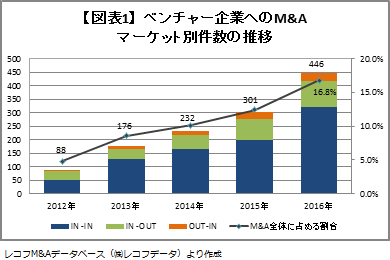

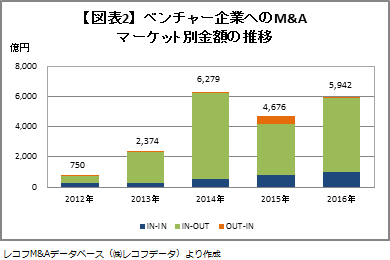

次に、M&Aについて見ますと、月刊『MARR』を発行しているレコフデータの集計では、16年に日本企業が関連したベンチャー企業へのIN-IN、IN-OUT、OUT-INのM&Aが急拡大していて、446件で前年比145件、48.1%の大幅増加となっています(図表1参照)。12年の88件と比較すると、この5年間で5倍に拡大したことになります。また、金額は全体で5942億円で、15年の4676億円から27.0%増加となって14年の6279億円に次ぐ高水準となっています。(図表2参照)。

このうち、日本のベンチャー企業に対するM&A(IN-IN、OUT-INの合計)を見ると347件で、前年の226件から53.5%増加。金額は1025億円で、前年の1355億円から24.3%減少したものの、2年連続での1000億円台乗せとなっています」

日米ベンチャー企業のイグジットの違い

渡辺 「以上のような数字をふまえて、久保田さんから日本と米国のイグジットの違いについてお話しいただけますか」 久保田 「米国では、VCの投資先であるスタートアップ企業の90%以上がM&Aによるイグジットです。なぜかというと、バリュエーション500億円以下の会社はIPOが難しいということがあると思います。いわゆるドットコムバブルやリーマンショック等を経て、上場審査が厳格化されたことに加えて、上場に関連した管理コスト等を考えると、公開企業になるためには、500億円くらいの規模が必要だということです。また、機関投資家が、規模の大きい上場会社にしか投資をしなくなっているという傾向も影響しています。スタートアップ企業からすると、IPOをしても流動性がなければ、上場する意味がありません。その一方で、プライベート(未上場)のキャピタルマーケットが発展し、大規模な資金調達が可能になってきています。その結果、VCなどから投資を受けた企業が、投資家の期待利回りで規定される期間内に、この上場規模に成長しない場合の選択肢として、M&Aによるイグジットというケースが多くなっているのだと見ています」

久保田 「米国では、VCの投資先であるスタートアップ企業の90%以上がM&Aによるイグジットです。なぜかというと、バリュエーション500億円以下の会社はIPOが難しいということがあると思います。いわゆるドットコムバブルやリーマンショック等を経て、上場審査が厳格化されたことに加えて、上場に関連した管理コスト等を考えると、公開企業になるためには、500億円くらいの規模が必要だということです。また、機関投資家が、規模の大きい上場会社にしか投資をしなくなっているという傾向も影響しています。スタートアップ企業からすると、IPOをしても流動性がなければ、上場する意味がありません。その一方で、プライベート(未上場)のキャピタルマーケットが発展し、大規模な資金調達が可能になってきています。その結果、VCなどから投資を受けた企業が、投資家の期待利回りで規定される期間内に、この上場規模に成長しない場合の選択肢として、M&Aによるイグジットというケースが多くなっているのだと見ています」

渡辺 「宇壽山さん、日本のベンチャー企業のIPO動向について簡単にご説明いただけますか」

宇壽山 「ご存じのとおり、12年後半以降、株価が非常に堅調に推移しているということもあって、15年で国内のIPOが98社、16年も86社ということで80社を超える高水準となっています。それからIPOの規模ですが、14年から16年の3年間にマザーズ市場のIPO企業では、上場初値時価総額を見るとその中央値はおよそ100億円くらい、上場初値時価総額によるPERで80~90倍というところで非常に高い数字になっています」

渡辺 「リーマンショックが起こった08年当時と比較してどうですか?」 宇壽山 「暦年ベースで国内の年間IPO企業数の一番の底がリーマンショックの翌年の09年で、その時点で19社でした。それが最近の3年間を見ましても、年に80社を超えるような水準になっていまして、09年と比べて4~5倍になっています。

宇壽山 「暦年ベースで国内の年間IPO企業数の一番の底がリーマンショックの翌年の09年で、その時点で19社でした。それが最近の3年間を見ましても、年に80社を超えるような水準になっていまして、09年と比べて4~5倍になっています。

それに加えて、ステップアップする企業が非常に増えています。いわゆるマザーズ市場やジャスダック市場から市場第二部(東証二部)、市場第一部(東証一部)へのステップアップです。IPOのピークは15年の98社ですが、同年にステップアップした会社が141社、16年はIPOが86社に対してステッアップが115社とかなり高水準で推移していまして、単にIPOして終わりというところではなくて、さらにその上の市場を目指している企業が増えているというのが特徴と言っていいと思います」…

マールオンライン会員の方はログインして下さい。ご登録がまだの方は会員登録して下さい。

[M&Aトピックス]