加藤 雅也(かとう・まさや)

神戸大学経済学部卒業。日本板硝子(株)に37年勤務。海外工場での現場実務(原価管理、生産計画、労務の文化改善など)、及び北米統括本社におけるファイナンスや事業開発を含め11年間の米国駐在を経験。2001年末よりコーポレート経営企画部長(海外)としてピルキントン買収プロジェクトの実行、PMIの全分野についての実務リーダーを務めた。多数のM&A(国内・外)を手掛けると同時に、長期戦略ビジョンの見直しや中期計画の推進など、経営戦略の分野でアドバイザーとして5人の社長(日本人3人、外国人2人)に仕えた。12年より執行役員、戦略企画部長。18年4月からKPMG FASの顧問アドバイザーとして日本企業向けに海外M&Aを活用したグローバル化、戦略的シナジー実現による企業価値向上を支援する。

多くの日本企業は成長停滞と収益性の低下に悩んでいる。根本の原因は、コア事業が老齢化(エイジング)し成長活力を失っているからである。次の10年を生き抜く成長ビジョンを描くには、既存事業の価値を再定義し、または新事業を興して新しい成長軌道を創出する必要がある。この目的で

クロスボーダーM&Aは極めて有効な手段だが、これまでのところ多くの日本企業は必ずしも上手くいっていない印象であり、その主原因は

PMIの稚拙さにあると言われる。ところが、書店に並ぶ解説書は“管理屋さんのマインドで書かれたガバナンス技法の細部解説”に多くの紙面を費やし、「何故、PMIは難しいのか?」という問題の本質を十分に論じていない。

買収目的として描いた戦略価値を実現するために、何を準備し、何を覚悟するか? 経営トップ層、コーポレート、事業部のキーマンたちは、何を自覚し、それぞれの立場でどのような役割を果たすべきか? クロスボーダーM&Aに挑戦する日本企業が直面する急所と難所の現実を踏まえ、意識改革の必要性について解説する。

※この特別企画は、月刊MARR主催のM&Aセミナー(2019年2月12日)の講演を再編集したものです。

- <目次>

- 第1章 イントロダクション

- 第2章 M&A巧者が持つリテラシーとは?

- ゴルフとM&Aの似ているところ、違うところ

- 事業プロデューサーの視点で俯瞰せよ

- 第3章 M&Aの目的とは何か?

- 強者の戦略、弱者の戦略

- 新しいDNAを取り込んで自己変革を仕掛ける弱者の戦略

- 第4章 M&Aはプレディールから始まる――準備すべきフレームワークと仮説

- 『投資経済性の予測』、『ファイナンスの観点』、『買収契約のストラクチャー』のチェック項目

- 『重大ディフェクトを予測しておく』

- 第5章 買収動機を自問自答せよ、尖らせよ

- 「PMIは戦略のしもべ」である――目的を実現するために最良の方法を選択し、貫徹せよ

- 買収動機は何かを100回問う

- 実現したい価値とは何か

- 投資採算とシナジー

- 第6章 PMIの要所

- PMIの始動はトップの仕事

- PMI設計におけるアプローチフレームワーク

- 買収後の組織設計

- 第7章 M&Aにまつわるリスクをどう考えるか

- 第8章 変化に対応するガバナンス――現実的なM&Aロードマップの考え方

- PMIは2回、DDは3回行うことを標準とせよ

- マーケットの変化に合わせて戦略自体をモディファイせよ

- 第9章 心理的バイアスを持たない心――幽体離脱とは?

第1章 イントロダクション

PMIとは何か?

「事業会社の経営戦略部長クラスの方から、こんなご相談を受けることが時々あります。

『海外のある会社を買収する交渉が急に進展して契約調印となった。

クロージングの日が迫っているが買収後の経営のことをほとんど準備できていない。加藤さんはPMIに詳しいのでしょう。PMIの要点を至急かいつまんで教えてください。特に、クロージング後初期動作について、他のことはいいからそこだけ教えてください』

助けてさしあげたいのは山々なのですが、この時点から関わって断片的なアドバイスを施して当該M&A案件を成功に導くのはかなり難しいと思われます。一つには明らかに準備不足という事ですが、もっと根本的な問題は、この質問者の頭の中に流れているPMIに対するフレームワークやコアコンセプトが根本から間違っているからです。『PMIはクロージング後の100日が肝心(“いわゆる、100日プラン”)』という言葉は有名になりましたが、言葉が独り歩きして誤解されている感があります。

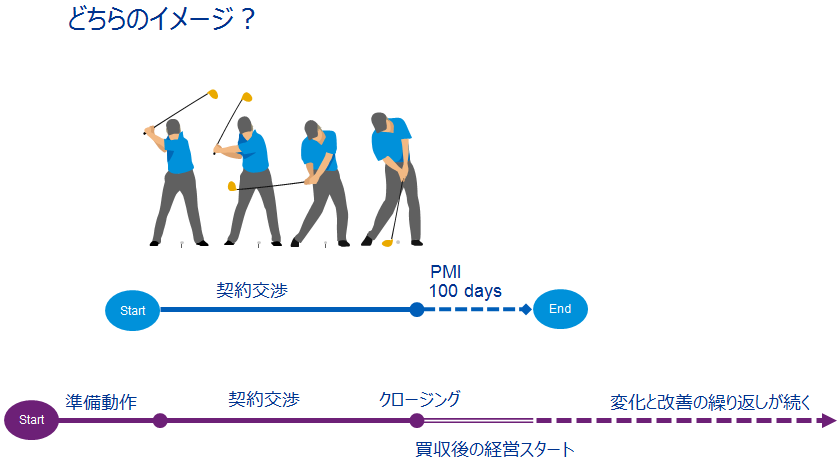

PMIだけ、それも買収後の初期動作だけを教えてもらえれば全体がうまくいくと考えるのは、ゴルフに例えると、一番ホールのティーショットのダウンスイングの途中(腰のところまでクラブが降りてきた段階)でインパクトとフォロースルーの部分だけを教えて欲しい、ここさえうまく管理できれば成功と思っているのと同じなのです。仮にティーショットが真っすぐ飛んでも、セカンドショット、グリーン周りのアプローチ、パッティングと違った状況で困難は続く。そのことが18番ホールまで繰り返されて、全体として成功しないとスコアにならない。M&Aも同じです。

PMIとは、M&Aの全工程に関わることです。ディールに入る前の準備段階で戦略ビジョンと買収動機の検討がまず存在し、相当量の研究作業をしたうえで、インディールの

デューデリジェンス(DD)と契約交渉で得た情報をもってプランが一旦固まり、クロージング直後の100日プランと呼ばれる初期動作がある。しかしこれでは終わらず、買収後の新しい発見や市場変化に対応して修正と意思決定を繰り返しながら成功に近づけていくものです。M&Aには、色々な専門的スキルが必要と言われます。ところが、こういったテクニカルスキルだけを練習してもゴルフでシングルハンデの達人にはなれないのと同じで、PMIを成功させるためには、M&Aに必要な全プロセス(準備動作から買収後経営のすべての局面)を全体として構想して統制することが不可欠です。このことは即ち、M&AやPMIをどういうイメージでとらえるかが非常に重要なのですが、皆さん、多くの方がこの点についてもやもやしているのではないでしょうか。

ごく一部のうまく行っていらっしゃる企業は別にして、大半の方はもやもやしている。それは固定観念かもしれない、発想法の違いかもしれない。そこで本セミナーでは、どういう考え方でM&Aの全工程を理解するべきかについて私の考えを提言として紹介させていただくのと同時に、そのことと実務プロセスをどうつながって考えたらいいのか、ということをこれからご説明したいと思います」

第2章 M&A巧者が持つリテラシーとは?

ゴルフとM&Aの似ているところ、違うところ

「PMIはクロージング後100日で完結する瞬間芸ではありません。M&Aの巧者といわれる企業には、準備段階から買収後の経営プラン実行までの全工程を統制するような方針や基盤知識があります。これをM&Aリテラシーと呼ぶことにします。M&Aの準備、実行および買収後の経営で必要とされる知識、知見、スキル、アプローチ法は多岐にわたり一つひとつが深い専門的ディテールを持ちますが、これら個別要素の役割や急所を総合的に俯瞰して理解し、M&Aの全工程を統制できる状態を“M&Aリテラシーがある”と言います。経営リーダー個人として、またはその会社の組織能力として備わっていることが肝心です。

これはどういうものか? 先ほどゴルフのスイングの話をしましたが、ゴルフの達人とM&A巧者は似ているところがあります。

ゴルフの達人は、3年後、5年後、10年後の自分はどうなりたいのかということに関して明確なビジョンを持っています。それからスコア(定量的)とプレイの質(定性的)の両方で規定した自分なりの成功の定義を持っています。プレイするコースの特性と(買収)相手を知るための事前調査を怠らず、自分の現時点での強み弱みを冷静に自覚しています。どんなクラブを選択してどの方向に打つか、これが戦略です。目標達成のために必要なスキルや知識は何かを分析しています。どこに大叩きのリスクがありそうか、それをどう避けるかという危機予知の動作を行っています。ライの傾斜、芝の状況、変わりゆく風を感じて柔軟に対応する情報処理能力があります。そしてこれが一番肝心なのですが、虚栄心、感情、偏見を自己コントロールして目的の実現に徹する自己統制力があります。

一方、似ていないところもあります。

1番目は、M&Aはプレイフィールドを自分で選択できることです。不得意なコースでプレイする必要はありません。自分の会社の特性、強みにあったコース(市場セグメントやビジネスモデル)を選んで、いい成績を上げればいい。もちろん、どのコースがいいかを決めるためには相当の自己分析と覚悟がいります。2番目は、M&Aでは代打ちが無制限に許されます。必要な知識やスキルは全部自前でやろうとせず、FAでもコンサルタントでも弁護士でも雇ってくればいいのです。また、自分に足りないケイパビリティを補充するため買収した相手先の人材を如何にうまく活用するか、と発想します。3番目は、ゴルフは個人プレイですが、クロスボーダーM&Aは異文化の人材を取り込んだチームプレイだということです。グローバル環境でのリーダーシップとコミュニケーション能力が求められます。また、異文化の人材にやる気を出してもらい彼らの能力を活かす仕組み、価値観、体制が求められます」

事業プロデューサーの視点で俯瞰せよ

「ゴルフの達人とM&A巧者はこのような共通点と違いがあるわけですが、M&Aをプラニングする者は、事業プロデューサーの視点で俯瞰することが求められます。その視点とはその事業のオーナーと同一です。この場合留意すべきことは、プレイヤーとオーナーでは求められるエクセレンスが違うということです。買収先の企業とあなたの企業のプレイヤーを合わせて、新しい組織を作り、いかにして目標とする市場領域で勝つか、そこの仕掛けや枠組みを創設するのがオーナーであり、その枠組みの中でday-to-dayのオペレーションで勝っていくのがプレイヤーの役割です。どちらが上位であるとか、どちらがより高い報酬を得るべきかは別問題です。

プロデューサーの責務として、選択したマーケットセグメントは本当に有望なのか、そこで自社はどのようなビジネスモデルで勝負すべきかの判断が究極的にクリティカルです。先ほど言ったプレイフィールドを自分で選ぶということです。これが正しいとすれば、目標達成のために内部で不足している知見は外部アドバイザーや買収先人材を活用して補充することを躊躇しない、また、グループ内の横串サービス機能も使って、この事業が成功する環境をプロデュースするという発想に立ちます。日本企業の場合、プレイヤー時代の功績を買われて経営リーダーポジションに昇格するパターンが一般的で、M&Aを企画する立場になっても依然としてプレイヤーの思考法やマインドセットから抜けきれないで失敗するケースを多く見ます。要求されている役割が変わったのだという自覚を持ち、会社文化としてもこの考え方を奨励する必要があります。このことは旧来の日本企業文化の中で簡単ではないことは承知していますが、これがまずないとM&Aは成功しません。事業プロデューサー(またはオーナーズエクセレンス)として必要な専門スキルや知見はいくつかありますが、この役割が承認・奨励されれば、そのスキルが何であるかを説きほぐして学習することは時間の問題であり、私は楽観しています」

第3章 M&Aの目的とは何か?

強者の戦略、弱者の戦略

「さて、M&Aの目的は何でしょうか。よく時間を買うと言われます。