[編集長インタビュー]

2017年8月号 274号

(2017/07/18)

1. M&A成功の定義

-- 昨今、日本企業の海外大型買収の失敗が目立っています。2006年にJT、東芝、日本板硝子、ダイキン工業などが大型M&Aを相次いで発表して以来、IN-OUTの累計件数は5000件超、金額は75兆円を超え、うち、1000億円以上の案件は100件を超えました。しかし、M&Aの成功率については、2割だとか5割だとか言われ、その評価は様々です。

「我々が2010年から2012年に実施した調査では、M&Aの成功率は3割ぐらい、海外M&Aに関しては12%という極めて低い結果でした。今お話があったように、2005年~2006年ぐらいから海外M&Aが本格化し始めて、ちょうど5~6年ぐらい経ったタイミングでの自己評価による調査だったのですが、その頃でも海外は難しいという感触を持っている企業が多かったですね」

M&A成功の定義~成立イコール成功ではない

-- M&A成功の定義についてどうお考えでしょうか。

「M&Aの『成功』とは、中長期的に企業価値を向上させること、と定義したいと思います。ディールがクローズしてM&Aが『成立』しても、それは企業価値向上のスタートラインであり、過渡期にすぎません。クローズした後、3年から5年、あるいは10年ぐらいのタームで見た時に、成功かどうかの評価が決まる。成立イコール成功ではないとお話しています」

事業家の視点と投資家の視点

-- 企業価値の向上の観点で成功の物差しとしては何が大事でしょうか。

「特に海外M&Aは、対象会社の株式を取得する買収が基本です。そのため、『事業家』の視点と『投資家』の視点と、両方から見ていく発想が必要です。まず、事業家の視点というのは、まさにメインの部分ですが、経営としてこの先どうやって事業を成長させていくのか、自社グループとしての事業ビジョンをどう実現するかというビジネス視点です。他方で、投資家の視点は、買収に費やした対価が、キャッシュフローとしてどのぐらい回収できたのかという視点です。M&Aの評価には事業家と投資家の両方の視点が必要です。特に海外の大型買収はその典型で、単に工場への設備投資ではなく事業全体を既存の事業と合わせて次のステージを作るビジネスの中期戦略の視点、支払った対価をどのぐらいの期間で回収できるかという投資家視点、の双方から、成功・失敗の物差しとして見る必要があります。

成功・失敗の評価の時間軸をどうとるかは色々なケースがあると思います。事業家視点から見ると、例えば、10年越しのビジョンに基づき、3年とか5年の中期計画で、シェアアップとか、ブランド認知を上げたいとか、製品の販売数量を上げたいとか、事業目標を達成するのに要する時間軸の目安になります。他方、投資家の視点でいえば、買収プロセスで企業価値評価をする時に見通しを立てているわけで、その計画通りに資金が回収できているのかどうかが一つの目安になります。回収期間は事業特性によっても違いますが、5年、7年、10年など、予定した期間で回収できているかどうかが、評価ポイントになってくるわけです。

以前からこんな話をする中で、いくつかの会社から過去のM&Aを二つの視点から評価してほしいという依頼を受けたことがあります。そうした会社の多くは、ある程度M&Aの件数が多く、経験もあるのですが、実際に評価をしてみると、事業家の視点では相応に高い点数が付くわけです。ある程度シェアも上がっている、販売数量も伸びている、狙ったブランド認知も得ている、いろんな拠点やチャネルに対するプレゼンスも上がっている。一方で、投資家の視点に関しては、著しく点数が低い。実際に、M&Aにかけた対価の資金回収が遅れているからです。買収後2~3年はキャッシュアウトの方が先行していてなかなか回収できていない。3年から5年経って、ようやくまずいということで手を打って、そこから更に3年から5年で改善はするものの、当初見越していた数字よりもかなり低い。結果的に回収できていないというケースが多いのが事実です。この辺りに日本の会社のM&Aのやり方の一つの課題があると思っています。

その大きな要因は、日本の経営者が、買収当初は混乱によるリスク回避を優先するあまり、買収後の投資回収について消極的である点です。本来なら、投資の回収を早めるという視点からも、買収後こそ積極的にコミットしてリスクテイクするべきなのに、その意識が乏しいために、まずは任せて静観しよう、様子を見よう、何かあったら対応しようというスタンスをとり、気が付けば『時すでに遅し』ということが多い。これこそが、まさに回収が遅れている背景にあるリスク感だと思います。この投資の回収をいかに早くするかという意識を持っていないと、昨今の減損など、買収後にかえって多くのリスクを負うことになります。成功のためには、事業家の視点と投資家の視点、この両方で、それぞれの時間軸の中で、期待効果をしっかり得ていくことが大事だと思います」

2. 海外大型買収が増加した背景と特徴

-- 海外大型買収が増えている背景は何ですか。

「当たり前ですが、多くの日本の産業で国内市場が成熟化している、というのが大きな要因ですね。成長していくには海外に行かざるを得ないというところがまず基調としてあり、それに加えて昨今のファイナンス環境、ガバナンスのあり方などが後押ししているところがあると思います。ファイナンスの面では、日銀の金融緩和政策はじめとして世界的に資金調達がやりやすくなってきている。為替に関しては、円高が多少円安に振れても基本的なトレンドにはそれほど影響なく、マイナス要因にはなっていません。

さらに、日本企業はここ数年、収益が上がり、手元資金が豊富になってきていますが、その資金の使い方に対して最近はコーポレートガバナンス改革で投資家の目線も厳しくなってきています。手元に余剰資金を持っていることが許されなくなってきている。これをどう成長資金に使うのか。設備投資なのか、M&Aなのか、あるいは自社株買いか、選択を迫られるわけですね。そうしたとき、日本企業の場合、国内で設備投資するよりもM&Aということになる。そういう意味ではガバナンスの強化も、M&A、特に海外M&Aを後押しする一つの要因ですし、このトレンドはこの先も変わらないのではないかと思います」

-- 最近の傾向はいかがでしょうか。

「このグローバル化の流れがどんどん加速している感じがします。なぜかというと、海外M&Aで一旦グローバル市場に出た以上、その市場で勝負せざるを得なくなるからです。競合相手が海外のグローバル企業となり、株主もグローバル、顧客もグローバルというように、勝負する土俵が変わってくる。グローバル市場は、最終的に寡占の方向に進みますので、グローバルでのシェア競争になっていく。海外のグローバル企業は、年間2ケタレベルのM&Aによって事業ポートフォリオを組みかえながら、シェアを拡大しているわけですから、そういう土俵に足を踏み入れた日本企業としては、グローバル企業ほどの体力がないにしても、一定のシェアを取っていかないと生き残れない。防衛的な意味でも日本企業はM&Aを考えざるを得なくなってきているといえます」

-- 海外の大型買収によってグローバル化にチャレンジするにはそれなりの覚悟が必要だと思いますが、実態はどうなのでしょうか。出てから気が付くというようなこともありそうです。

「国内成熟化で海外へ出ざるを得ないという意味での覚悟はもちろんあると思いますが、出た後の戦い方については、当初想像していた以上の厳しさがあると思います。

たとえば一昨年保険の海外買収が盛んでしたが、日本企業同士で同じ案件を奪い合うようなことも起きています。グローバル市場では国内外関係なく多様な相手との競争に一気に巻き込まれていく。そのスピードや影響の大きさに後から気が付くことも結構多いのではないかと思います」

3. 失敗を紐解くアプローチ

-- 海外M&Aが失敗しがちなのはなぜでしょうか。

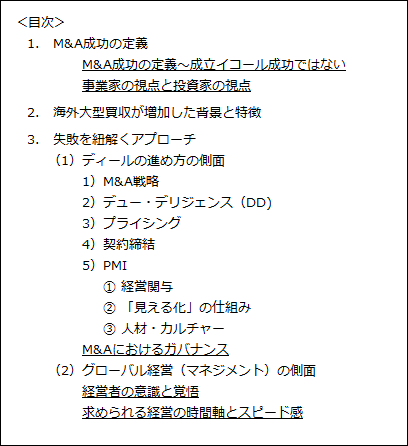

「M&Aの失敗の原因はいろいろ語られますが、私は、M&Aの『ディールの進め方』の側面と『日本企業によるグローバル経営』の側面の両面から分析したいと思います。それは、先述の通りM&Aの成功は、ディールの巧拙だけではなく、買収先の経営の問題にも直結するからです。」

(1) ディールの進め方の側面

「まず、M&Aのディールの進め方の側面には、M&A戦略策定、デュー・デリジェンス(DD)、プライシング、契約締結、PMIの5つのポイントがあります」

マールオンライン会員の方はログインして下さい。ご登録がまだの方は会員登録して下さい。

[M&Aデータファイル]

[日本M&A市場 大変革の時代]

[Webマール]