[寄稿]

2017年2月特大号 268号

(2017/01/19)

2012年12月に安倍政権が誕生して早4年が経過した。安倍首相が打ち出した経済政策であるアベノミクス-「大胆な」金融政策、「機動的な」財政支出、「投資を喚起する」成長戦略という三本の矢-は、新たに「希望を生み出す強い経済」という形で統合され、名目GDP600兆円を目指しつつ、拡大した所得を子育てや社会保障に分配していくことで、経済成長と所得再分配を両立させることを目指している。

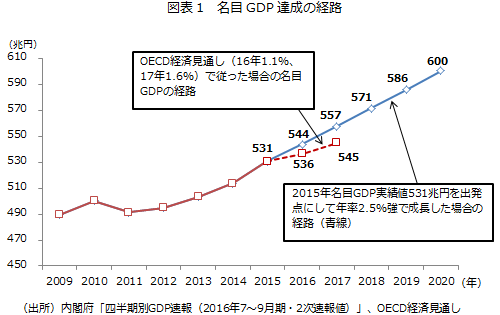

図表1は2015年名目GDPを出発点として、2020年に名目GDP600兆円を達成するための経路を作図した結果である。2015年の名目GDPが531兆円であるから、2020年に600兆円を達成するには69兆円増加させることが必要となる。これは年率に直すと毎年2.5%強の成長が必要であるとの計算だ。図表にはOECD経済見通し(2016年11月公表)に従った場合の名目GDPの経路を合わせて掲載しているが、仮にOECDの見立て通りに推移するのであれば、名目GDP600兆円達成には黄色信号が点灯することになるだろう。

さて2%のインフレ目標を達成できず、民間消費を中心に成長率が低迷している日本経済の現状を見てとって「アベノミクスは失敗である」との指摘がなされているようだ。だが、こうした批判はアベノミクスの現実、つまり「大胆な」金融政策は実行に移されたが、「機動的な」財政支出に至っては2%のインフレ目標を達成する前の2014年4月に消費税増税という緊縮策に政府が方向転換し、政府はその後も財政支出を増加させていないという現実を蔑ろにしている。

消費の低迷は2016年も続き、世界経済の変調も相まってデフレ脱却をさらに困難にさせた。結果、日本銀行は追加緩和、そしてマイナス金利政策に踏み込み、さらに長短金利操作とオーバーシュート型コミットメントの採用という新たな枠組みの採用を決めるに至った。金融政策に過大な負荷がかかったのは、財政政策がアベノミクスには本来含まれていない緊縮策を採用してしまったためである。消費と住宅投資の大幅悪化によって2014年度にマイナス成長に陥った日本経済の状況を鑑みれば、いくら投資を喚起するために日本銀行が金融緩和を行っても国民の成長期待は盛り上がらないため、新規の設備投資が拡大する効果は薄くなる。本稿では、日本経済の動向を俯瞰しながら、2017年のわが国の財政・金融政策において何が必要なのかを検討することにしたい。

■金融政策の効果

日銀は2013年1月に「物価安定の目標」を消費者物価の前年比上昇率2%と定め、これをできるだけ早期に実現するという約束を公表した。また2013年4月から、物価安定の目標の下でマネタリーベースを2年間で2倍に拡大する「量的・質的金融緩和」の導入を決めた。量的・質的金融緩和は2014年10月に拡大が図られ、2016年1月にはマイナス金利政策が新たに適用された。

これらの政策の主目的は名目長期金利を下げ、予想インフレ率を高める事で実質長期金利(=名目長期金利-予想インフレ率)を下げることを通じて総需要を刺激して2%の物価安定目標を達成・安定化させることにある。日銀は2016年9月に公表した「総括的な検証」において政策効果の検証を行っている。それによると2%の物価安定目標の設定の下での金融政策は、GDPギャップを縮小させ、雇用を改善させ、物価上昇率を高める効果があったということだ。

ただ金融政策の効果はあったが2%の物価安定目標達成には力不足であったのも確かである。日銀は2%の物価上昇率実現を阻害した要因として、原油価格の下落、消費税率引き上げ後の総需要の停滞、新興国経済の減速とその下での国際市場の不安定な動きといった3つの要因が実際の物価上昇率を低下させ、適合的期待形成の度合いが強い予想物価上昇率が横ばいから弱含みに転じたと整理している。

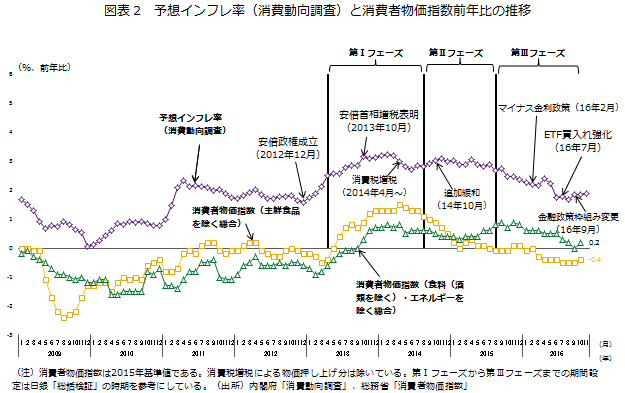

図表2は消費者が直面している1年後の予想インフレ率と消費者物価指数の動きを示している。日銀の「総括的な検証」では量的・質的金融緩和が導入された2013年4月以降の時期を3つのフェーズに分けて議論しているが、予想インフレ率は、安倍政権が成立した2012年12月以降に伸びを強めている。これは誰も想像すらしなかった「デフレ脱却のための大胆な金融政策」を安倍首相が争点化し、過去の首相には例のない発言を行った事が影響しているだろう。そして予想インフレ率は量的・質的金融緩和の実行によりさらに強まったが、安倍首相が2014年4月からの消費税増税を表明した2013年10月以降に鈍化して、消費税増税が実行され総需要が落ち込んだ2014年4月以降、原油価格の下落も相まって横ばいとなった。2015年夏以降になると新興国経済の減速とその下での国際市場の不安定な動きが加わって予想インフレ率はさらに低下していき、こうした中で日銀はマイナス金利政策に踏み込んだものの低下は止まらなかった。

以上から、日銀は2016年9月に長短金利操作とオーバーシュート型コミットメントという新たな枠組みを採用するに至った。この新たな枠組みは、長短金利を日銀が直接操作することでマイナス金利政策導入後に見られた超長期金利の大幅低下を是正しつつ、2%を超えるインフレ率を許容することで物価に対する先行きの期待に働きかけて予想インフレ率を高める狙いがある。だが一方で、日銀が「総括的な検証」で述べている足下の需要の悪化に起因する物価下落やそのことによる…

マールオンライン会員の方はログインして下さい。ご登録がまだの方は会員登録して下さい。

[M&Aデータファイル]

[Webインタビュー]