※本記事は、M&A専門誌マール 2024年1月号 通巻351号(2023/12/15発売予定)の記事です。速報性を重視し、先行リリースしました。

1. 店頭FX業者とは

外国為替証拠金取引(FX取引)は、スマホで簡単に始められる手軽さや、テレビやネットでのさかんな広告を背景に、自分が手がけるかどうかは別として、資金運用・利殖手段の1つとして広く一般個人に認知され、定着した感がある。店頭FX業者の扱う取引高は市況の追い風もあって2022年、1.2京円という空前の規模を記録した。このようなわが国のFX取引の市場は世界最大と言われている。これを反映し、日本銀行の調査によると、世界の外国為替スポット取引のうち個人投資家が関連したものに関して、日本は約3割のシェアを占めているという。

しかし、このような取引規模の大きさにもかかわらず、これを引き受けあるいは取り次ぐ業者の情報は、非上場かつ小規模な業者が多数を占めることもあって、他の金融業態に比べあまり出ていない。FX取引は一般の証券会社や銀行も取り扱うことがあるが、業界上位の業者の多くはFX取引を専門または主力としており、本稿ではこのような専業業者の近況を、その大半を占める店頭FX業者に絞り紹介する。

店頭FX業者は、FX取引を顧客から相対で引き受ける。顧客は業者に証拠金をあらかじめ担保用に差し入れる(預託する)と、証拠金の額に一定倍率をかけた金額までの範囲でデリバティブ取引のかたちをとった外国為替取引(異なる通貨の売買)ができる。レバレッジ機能により手持資金を上回る金額での通貨の売買・ポジション造成を行う機会が顧客に提供されているわけである。注文は通常、顧客のスマホやPCなどのシステム端末からインターネットを通じて業者に送られ、業者においてシステム的に処理される。

証拠金により取引額を割った倍率をレバレッジと言う。成立した取引は顧客の判断などにより解消・決済されるまで持ち越される。これをロールオーバーと言い、売り建てまたは買い建てしたうえで決済を繰り延べている通貨の代金、すなわち未決済ポジションを、建玉(たてぎょく)と言う。

2. ビジネスのあり方

(1) 通貨売買のサヤ=スプレッドが主力収益源

店頭FX業者のビジネスの成り立ちを簡単に紹介する。その収益(売上高)は主に①手数料収益、②スプレッド収益、③スワップポイント収益からなる。このうち手数料収益が収益全体に占める割合はきわめて限定的である。競争激化の結果、現在ではほとんどの業者が各種手数料を無料化しているためである。現在の業者の収益の大部分は、スプレッド収益からなっている。顧客その他との通貨の売買取引における売値と買値の差額(スプレッド)から生じる、いわば通貨売買益である。スプレッド収益に次ぐ収益源であるスワップポイント収益は、通貨の売買ポジションを日々繰り越す場合に通貨間の金利差の受払いが行われることで発生する。

(2) 顧客注文、カバー、マリーで決まるスプレッド収益

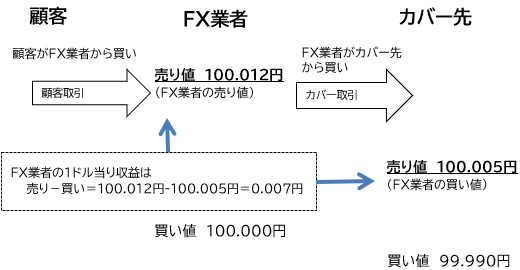

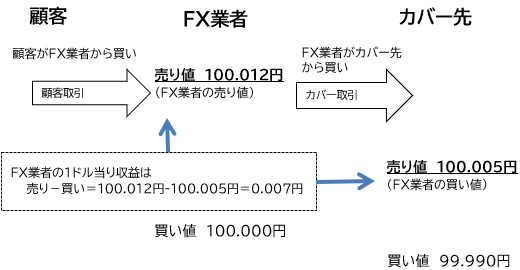

店頭FX業者が顧客からの売買注文を受け付けると、業者は顧客に対し為替ポジションを保有することになるが、これを放置すると為替相場が不利に動いた時に損失が生じかねない。このような為替リスクの全部または一部を解消(カバー)する目的で、業者は通常、顧客との売買とは反対方向の売買を別途行い、顧客との売買で生じたポジションと反対のポジションを造成する。為替リスク解消のための反対取引をカバー取引と言い、カバー取引の相手先(カウンターパーティ)をカバー先と言う。カバー先は通常、インターバンクの外為市場において活動する金融機関である。カバー取引を行う場合は、顧客との取引での価格とカバー取引での価格の差がスプレッド収益となる。たとえば米ドルを1米ドル当り100.012円で買いたいという顧客の米ドル買い注文を受け付けた場合、業者からみて顧客に対し1米ドル100.012円での米ドル売りのポジションが発生することとなるが、これをカバー取引に出し同額の米ドルを1米ドル100.005円でカバー先から買うと、業者は為替リスクをヘッジしたうえで売りと買いの差額1米ドル当り0.007円を自らの収益とすることができる(図表1)。

図表1 カバー取引をした場合の収益イメージ(ドル円取引、顧客の買い注文について)

(資料)筆者作成

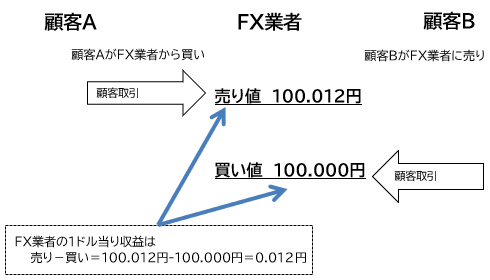

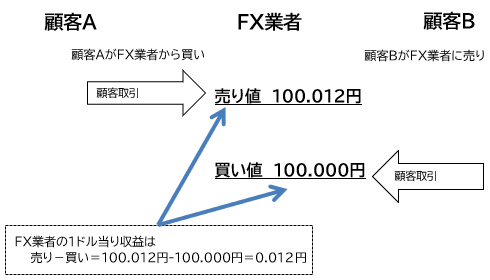

一方、ある顧客から受けている売買注文に対し反対方向の売買注文を別の顧客から受け、両者の注文が同時に成立することとなった場合、業者が売買で抱える為替リスクは相殺され、カバー取引を行う必要はなくなる。このように顧客取引において互いに反対方向の注文が成立することをマリーと言う。マリーとなった場合、業者が得るスプレッド収益は対顧客と対カバー先の価格の差額でなく、業者が顧客に対し売る価格と顧客から買う価格の差額となる(図表2)。この場合の差額すなわち収益は通常、カバー取引を行う場合よりも大きくなる。

図表2 マリーが成立した場合の収益イメージ(ドル円取引、顧客の買いと売りの注文について)

(資料)筆者作成。

(3) 値洗い、立替金、ロスカット

店頭FX業者と顧客の関係を理解していただくために、値洗い、立替金およびロスカットといった仕組みについても紹介したい。店頭FX取引では元手である証拠金の何倍(わが国の個人の場合最大25倍。)もの金額の通貨売買ができるため、為替相場が顧客に不利に変動した場合に、顧客の損失が証拠金の額を上回り膨らむ可能性がある。顧客の損失が証拠金額を超過すると、店頭FX業者では超過分を立替金として計上し後日顧客から回収するが、もし回収できなかった場合は業者に貸倒損失が生じることとなる。このような顧客と業者の損失を回避するために、業者は常に一定間隔で顧客の建玉の時価を評価(値洗い)する。証拠金に評価損益を加えた額(純資産額などと呼ばれる)が顧客の建玉に対する一定水準を下回れば、業者は自動的に顧客の未決済建玉をすべて決済し解消(ロスカット)する。このような建玉解消の仕組みを自動ロスカット制度と言う。

3. 変動性の高い取引量

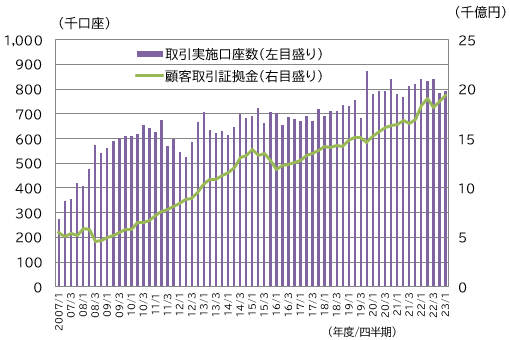

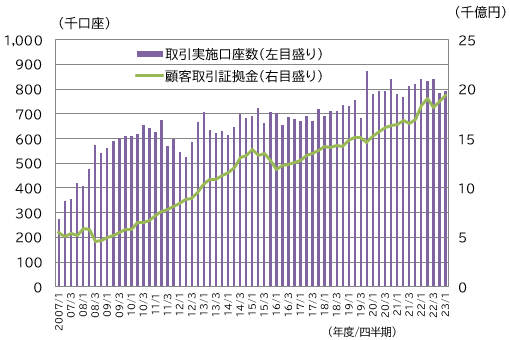

FX取引の利用者数をカウントする公表統計は存在しないが、一定期間中に取引のあった顧客口座の数(取引実施口座数)と顧客が預託している証拠金(顧客取引証拠金)は、いずれも順調に増加している(図表3)。口座数には同一人による複数業者での開設分が含まれるとはいえ、利用者の裾野は着実に拡大しつつあると言って差し支えないであろう。

図表3 店頭FX取引の取引実施口座数と顧客取引証拠金残高

(資料)(一社)金融先物取引業協会「店頭外国為替証拠金取引の状況(四半期)」(ウェブサイト)より筆者作成。

利用者の裾野が広がれば、大抵のビジネスでは取引量が比例して拡大し、それに伴い業者の収益も増える。しかし、FX取引についてはそのような対応関係が当てはまらない局面が少なくない。FX取引高は市況に大きく左右される。市況の停滞が裾野拡大効果を打ち消すことが珍しくないのである。10年、20年の長いスパンで見ると確かに大きく成長しているのだが、短中期でみると市況次第で取引高が落ち込む不安定な構造をもっている。

市況関連の要素のうち、外国為替相場のボラティリティ(相場変動率)は、とりわけ取引高と密接な関係がある。FX取引の取引フローのかなりの部分は、個々の取引を1日で手仕舞うデイ・トレード、分刻みで手仕舞うミニッツ・トレードなど、超短期での価格の上下をとらえたサヤ取り売買を積み重ねる投資家の取引からなる。このような層からみると相場変動が小さい局面では収益機会を見出しにくく、取引参加を控えることとなる。顧客数は増えても、「相場が動かなければ取引をしない」顧客に取引高が支えられているのである。

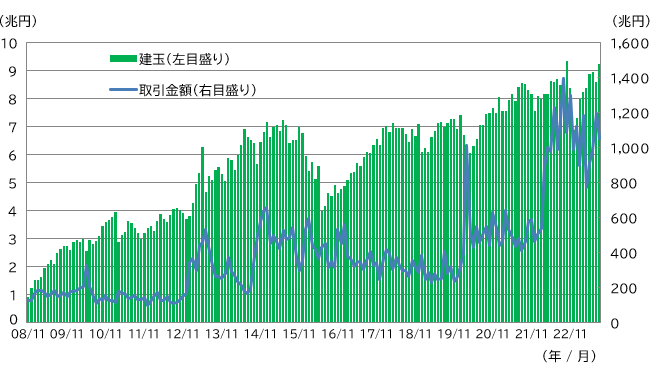

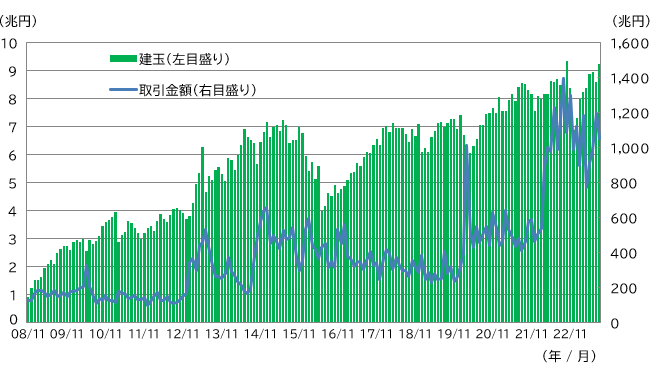

店頭FX業者の扱う取引高の推移をみると、直近3年は活況を呈し大きく増えているものの、それまでに至る2015年初めから2020年初めの約5年間においては、取引高が低迷ないしは減少傾向で推移していた(図表4)。図表は月間の推移を示すが、年間でみると取引高は2015年には5000兆円台であったが2016年も5000兆円台、2017年と2018年には4000兆円台に減り、2019年には3000兆円台に落ち込んだ。建玉残高でみてもこの時期については低迷の傾向がみてとれる。相場変動率が低位推移したことの影響を受けたものだが、低迷期が5年も続いたことで、少なからぬ店頭FX業者が苦境に立たされた。

図表4 店頭FX取引の建玉残高と取引金額

(資料)(一社)金融先物取引業協会「店頭外国為替証拠金取引の状況(月次)」(ウェブサイト)より筆者作成。

ここ3年ほどの活況には、この時期にみられたコロナ感染症の感染拡大と収束、金融緩和とその後の海外での急激な金融引き締めなどで引き起こされた、相場変動率の高まりが背景にあると考えられる。しかし、現在の市況がいつまで持続するかはわからない。長きにわたり取引量が伸び悩んだ2010年代後半のような状況が再び訪れる可能性は、いちおう念頭に置いておく必要があろう。

■筆者プロフィール■

炭谷 健志(すみたに・けんじ)

日本格付研究所 審議役

1989年一橋大学法学部卒業。政府系金融機関の審査、調査、財務部門のほか、調査機関のエコノミスト業務等を経て、2002年に株式会社日本格付研究所入社。金融セクターアナリストとして大手銀行、地方銀行、ネット・デジタル銀行、証券・短資・FX等各種ディーラー、政府系金融機関などの格付を主任として担当。また、格付企画部長、格付プロセス統括部長、ストラクチャード・ファイナンス部長などを務め、格付基準(メソドロジー)整備、プロセス管理、内部統制、国内外当局対応など、信用格付業の態勢整備にも幅広く携わってきた。現在はチーフ・コンプライアンス・オフィサー兼審議役。日本証券アナリスト協会検定会員(CMA)。

炭谷 健志(すみたに・けんじ)

炭谷 健志(すみたに・けんじ)