[M&A戦略と会計・税務・財務]

2016年1月号 255号

(2015/12/15)

1.はじめに

昨今、アジアインフラ投資銀行(Asian Infrastructure Investment Bank)やインドネシアの高速鉄道計画など、中国による東南アジアへの投資がメディアを賑わしているが、日本企業が同地域に進出を始めて50年余り、同地域の経済発展は日系企業なくしてありえないというほど、同地域における日系企業の経済的支配力は健在である。

特に、タイにおいては、2013年の対内直接投資総額4789億バーツ(約1.6兆円)の内、約60%に当たる2905億バーツが日本からの投資である(注1)。1950年代の商社進出を皮切りに、自動車、製造業、運輸など、日本を代表する企業が事業を展開してきた。2013年には三菱東京UFJ銀行がタイ大手商業銀行のアユタヤ銀行を連結子会社化し、個人から中小・大企業に対して包括的な金融サービスを提供するに至っている。国民による親日感情、さらには隣国ミャンマーへの投資等、多々の要素を考慮しても、対タイ投資が減退する理由は特段見当たらない。

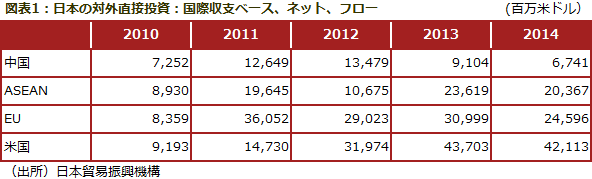

日本企業はタイ、ミャンマー、カンボジア、ベトナムにおいて経済成長の中心的存在として高く評価されている。そして、円高の時代を乗り切った日本企業は、アベノミクス効果による金融緩和の影響もあり、2012年以降、対タイバーツで35%、対マレーシアリンギで55%、対インドネシアルピアで60%減少した円安を享受し、利益を伸ばしている。2014年には多少の一服感も見られたが対外直接投資は高水準を維持しており(図表1)、少子高齢化等により日本経済の規模的閉塞感が漂う中、東南アジアは日本企業の成長に欠かせない市場であることに議論の余地はない。

しかしながら、このような急成長やビジネスチャンスの裏には、常に課題がついてまわるのも事実である。成長著しい東南アジア経済で勝負するということは、世界的にも非常に高い汚職、不正、政治リスクと対峙しなくてはいけないということを意味している。

マールオンライン会員の方はログインして下さい。ご登録がまだの方は会員登録して下さい。

[Webマール]

- 取得原価配分(PPA)、のれんの償却・減損テストの理解を深める

[【バリュエーション】Q&Aで理解する バリュエーションの本質(デロイト トーマツ ファイナンシャルアドバイザリー合同会社)]