[マールインタビュー]

2014年12月号 242号

(2014/11/15)

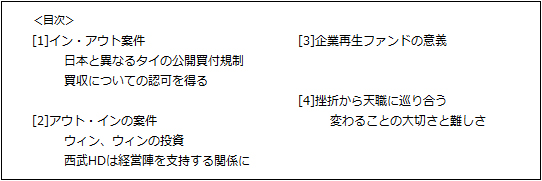

[1]イン・アウト案件

-- どんな案件を扱っていらっしゃいますか。

「最近は、日本企業が海外の企業を買収する案件が増えています。いろいろな案件に関与させていただいておりますが、具体的な例を挙げるとすると、最近のものでは、三菱東京UFJ銀行がタイのアユタヤ銀行を買収した案件があります。邦銀がアジア大手銀行の経営権を握る初の事例として注目を浴びました。金額も5000億円超と大きく、最近の日本企業による海外M&Aを象徴する案件の一つではないかと思います」

-- どういう狙いだったのでしょうか。

「それは、依頼者である同行に聞かねばならないので分かりませんが、一般論として私の理解を申し上げますと、日本の銀行は世界でもトップレベルに入りますが、海外では、現地の規制の問題などもあり、従来は現地支店で日系企業向けのサービスをするのがメインではなかったかと思います。M&Aでは、リーマンショック後に海外の銀行から部門買収などを行ったりして事業拡大をはかってきていますが、さらに最近になって多くの日本の企業がアジアに進出するようになってきたことから、アジアで本格的な基盤を築くニーズが急速に出てきています。そのため、ベトナム、マレーシア、ミャンマーなど東南アジアの国々で現地の銀行に出資したり、業務提携する例が増えています。しかし、外資規制などもあり、大手銀行の経営権を買収することは簡単ではない状況にあると思います」

-- チャンスが訪れたのですか。

「本件について言えば、米国のGEキャピタル(GEC)がアユタヤ銀行の約25%の株式を保有していたのですが、売却を決め、買い手を探すプロセスに入りました。これは、一つのチャンスであったと思います。依頼者の意向を受け、私たちは買収のストラクチャーや外資規制をどう乗り越えるかといったことなどを検討し、最終的には、買収のクロージングに至ることができました」

日本と異なるタイの公開買付規制

-- どんな問題がありましたか。

マールオンライン会員の方はログインして下さい。ご登録がまだの方は会員登録して下さい。

[Webマール]

[【バリュエーション】Q&Aで理解する バリュエーションの本質(デロイト トーマツ ファイナンシャルアドバイザリー合同会社)]