[対談・座談会]

2013年12月号 230号

(2013/11/15)

~ すっぱ抜き報道・インサイダー取引規制への対応の日米比較 ~

-- 川崎重工業事件を契機としてM&Aの交渉に関するすっぱ抜き報道に対する開示対応の在り方が議論になり、また、日本企業同士のM&Aに関して米国での集団訴訟が増えるなど、M&Aにおける情報管理が日本企業にとっての重要な課題となりつつあります。また、インサイダー取引規制の改正により、情報管理の強化が求められています。本日は、この分野の実務の第一人者の皆様に、M&Aにおける情報管理の日米比較を踏まえ、今後の在り方について議論をしていただきます。西村あさひ法律事務所の武井一浩先生に司会進行の役割も含めてお願いしておりますが、まず、今日のテーマとの関わりも含めて、皆様の自己紹介からお願いします。

はじめに

武田 「東京証券取引所自主規制法人(東証自主規制法人)の武田でございます。大阪と東京の証券市場が統合され、現物市場は東京証券取引所(東証)に、上場審査・売買審査といった自主規制業務は東証自主規制法人に、それぞれ集約されました。なお、自主規制法人は、2014年4月には『日本取引所自主規制法人』に名称変更する予定です。本日は、東証自主規制法人として、証券マーケットの近くでインサイダー取引の調査、未然防止を担う立場から、お話をさせていただきたいと思います。よろしくお願いします」

池田 「シャーマン アンド スターリングの池田でございます。外国法事務弁護士として会社法務全般をカバーしていますが、特にクロスボーダーのM&A及びそれに付随する実務、企業開示と投資家対応、それから、今日のテーマにも関わりますが、訴訟や当局の捜査への実務対応が仕事の柱です。日本企業からのご依頼は米国法に関する実務が中心です。本日はM&Aにおける情報管理がテーマですが、特に、インサイダー取引規制や競争法(独禁法)など、M&Aの過程で漏洩される情報が大きな問題となり、場合によっては米国での集団訴訟(クラスアクション等)に繫がっています。M&Aにおける情報管理は日本企業にとって最重要課題の1つになりつつあると実感しているところです」

武井 「武井です。私は企業法務に携わっております弁護士です。M&Aにおける情報管理は、池田先生がおっしゃる通り、日本企業にとっても喫緊の課題となっています。日本企業がグローバル化していくなかで、グローバルなルールに自分自身を合わせなければならないということがいろいろな分野で起きていますが、その重要な一例がこの情報管理です。M&A自体のグローバル化と株主のグローバル化の中で、日本企業はグローバルレベルの情報管理を要求され、またその管理体制について厳しいサンクションを受けるケースも出てきています。本日は、インサイダー取引の調査、未然防止の観点から東証の情報開示規制に関わっておられる武田さんと米国の実務に精通されている池田先生に日米の規制や実務の違いをご紹介いただきながら、日本企業のあるべき対応等について議論していきたいと思います。よろしくお願いします」

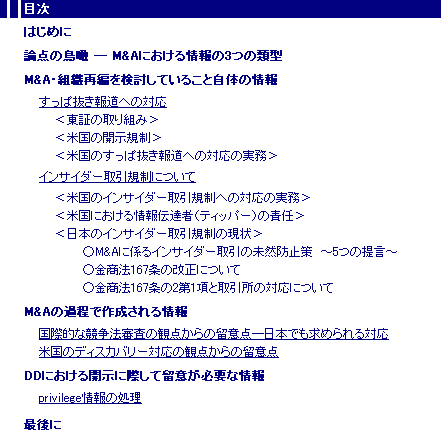

論点の鳥瞰-M&Aにおける情報の3つの類型

武井 「M&Aにおける情報管理を議論する前に少し全体像を整理・鳥瞰したいと思います。管理すべき情報は3つに分けられるかと思います。1つ目は、M&A・組織再編を検討していること自体の情報です。2つ目は、M&A・組織再編の検討・交渉過程で作成される情報。典型的にはシナジー分析などの社内資料です。そして3つ目がデューディリジェンス(DD)の過程で入手する相手方に関する秘密情報なり自社が相手方に提供する自社の秘密情報です。

まず、1つ目のM&A・組織再編を検討していること自体の情報に関してですが、今般の金融商品取引法(金商法)改正によるインサイダー取引規制の強化があり、それから、直近では川崎重工業(川崎重工)の統合事案でM&A交渉の事実が報道機関にすっぱ抜かれ、またその後に交渉自体も頓挫したということで、情報開示の在り方が話題となりました。すっぱ抜き報道への対応という論点です。

2つ目のM&A検討の過程で作成する情報についても論点が2つあって、1つは、企業がグローバルで事業をやっている関係上、各国の競争法(日本の独禁法)の審査をクリアする必要がありますが、その過程でシナジー分析などの情報をどのように作成し管理していくのかという実務上の問題です。もう1つは、米国に1人でも株主がいると、ほとんどのM&A案件において、例えば対価が安いとか比率が不満だと、株主から集団訴訟が提起されるわけですが、その過程でディスカバリー(discovery)と言う資料提出請求が認められ、どのようなプロセスで買収価格や統合比率を決めたかなど、あらゆる資料を提出する必要が出る可能性があります。そうした可能性を踏まえて、いかに情報を管理するかは大きな論点です。

3つ目のDDの過程での両社の秘密情報についてです。1つの論点は、ガンジャンピング(gun jumping)規制という競争法上の問題です。企業結合をする前に、あたかも企業結合をした後のような情報交換等をしてしまうとフライングとなって、競争法上のカルテル行為と認定されてしまいますので、これをいかに避けるかという実務上の課題があります。もう1つは、日本ではまだ馴染みがないのですが、privilege情報の取り扱いをどうするか。例えば、そうした情報をDDに際して提供してよいのかどうかなどは、実務上の重要なポイントです。またprivilegeという概念自体が日本ではまだ確立できていないために、日本企業が不利になっているのではないかという点も論点です」

M&A・組織再編を検討していること自体の情報

すっぱ抜き報道への対応

武井 「いきなり難しいテーマに入りますが、川崎重工事件の発端は、三井造船との経営統合に関する『すっぱ抜き報道』で、それに対する対応や開示の在り方が話題になりました。すっぱ抜き報道そのものは昔からあるわけですが、資本市場がグローバル化し海外の株主が増えている中で、どう対応していけばよいのか。また、ネット社会が定着しソーシャルメディアが発展するなど、情報媒体が格段に多様化する一方で、従業員も正規社員と派遣社員とに二分化されるなど、会社に対して多様な考え方を持つ人材を社内に受け容れざるを得なくなっています。会社としては、情報管理を徹底し、情報コントロールに努めているわけですが、それでも漏れる時は漏れてしまいます。またM&Aや資金調達などの重要案件では事前に根回しとか正確な情報提供をしないといけない先がいろいろあって、そこから漏れることもあるでしょう。企業の情報管理に不備はなくても漏れることはあるという前提で議論する必要があります。そこで、まず武田さんから、東証の取り組みについて、お願いします」

マールオンライン会員の方はログインして下さい。ご登録がまだの方は会員登録して下さい。

[マールレポート ~企業ケーススタディ~]