<ポイント>

〇「暫定プライム上場」の177社がスタンダードに移行予定。プライム上場は2022年4月の1839社から2023年10月に1653社と10%減の見込み

〇JPXの山道CEOはプライム上場企業に対して求める基準を高める可能性も示唆

〇企業価値向上に努める必要があるのはスタンダード企業も同じ。俗称の「万年2部」が「万年スタンダード」になりかねない。

295社が計画書を提出し残留

東京証券取引所は10月2日、プライム上場企業のうち177社からスタンダード市場への移行申請があったと発表した。いずれもプライム市場の上場基準を満たしていないが、旧東証1部に上場していたため、暫定的にプライム市場にとどまっていた企業だ。多くは「限られた経営資源を本業に集中するため」などと移行の理由を語っている。

2022年4月に東証が市場区分を変更したのは、性格があいまいになっていた旧来の市場区分にメリハリをつけ、内外の投資資金を呼び込むのが狙いだった。特に旧東証1部はトヨタ自動車のような巨大な企業から、時価総額が50億円に満たないような小粒企業まで同居し、もはや日本の代表的企業が集まる市場とはいえなくなっていた。

市場区分の見直しに当たって、新たに持合株式などを除く「流通株式時価総額」という概念を導入し、プライム上場企業には最低100億円という基準を設定した。東証1部に上場しながら基準を満たせない企業は、市場区分変更時にスタンダード市場に移行するか、改善計画書を取引所に提出してプライム市場に残留するかの選択を迫られた。

市場区分変更時に上場企業がどう動いたかは図表1の通りだ。カッコ内は改善計画書を提出して残留した企業の数を示している。たとえば全部で2177社あった旧東証1部上場企業のうち、プライム市場に残ったのは1839社、スタンダード市場に移ったのは338社だった。プライム市場に残った1839社のうち、かっこ書きにある295社は、上場基準を満たしていないが、改善計画書を提出して残留した企業数だ。

(図表1)2022年4月4日の新旧市場区分別上場会社数| | プライム市場 | スタンダード市場 | グロース市場 | 総計 |

| 市場第一部 | 1839(295) | 338(11) | | 2177 |

| 市場第二部 | | 475(72) | | 475 |

| JASDAQスタンダード | | 652(126) | | 652 |

| JASDAQグロース | | | 34(17) | 34 |

| マザーズ | | 1 | 431(28) | 432 |

| 4月4日付新規上場 | | | 1 | 1 |

| 総計 | 1839(295) | 1466(209) | 466(45) | 3770 |

(注)カッコ内は本来の上場維持基準を満たせないため、経過措置に基づき、改善計画書を提出して上場し続ける企業数

(出所)東京証券取引所

緩和基準適用は2025年2月末まで

市場区分変更時に残されていた課題は、基準を満たしていない市場に残留組がいつまで上場し続けられるのかの期限を定めていなかったことだ。そこで東証では2022年7月から学識経験者らを集めて、「市場区分の見直しに関するフォローアップ会議」を設置し、議論を急いだ。

フォローアップ会議はテーマを変えて引き続き開催されているが、経過措置の期限に関しては2023年1月25日までに議論を終え、その結果は1月26日に公表された。

その骨子は、①2025年3月以降に到来する基準日(それぞれの上場企業の決算期末)から本来の上場維持基準を適用する、②上場維持基準に抵触し、1年以内に改善できなかった場合には監理銘柄・整理銘柄に指定して上場を廃止する、③経過措置によってプライム市場に上場している企業は特例として2023年4月から9月までの6カ月間、無審査でスタンダート市場に行く申請をできるようにする――という内容だった。

つまり、数としては最も多い3月期決算企業の場合は2025年3月期から本来の上場維持基準が適用され、満たしていない場合は2026年3月期までに改善が求められ、それでも未達ならば監理銘柄・整理銘柄に指定される。12月期決算企業の場合は2025年12月期から本来の上場維持基準が適用され、2026年3月期になっても未達ならば監理銘柄・整理銘柄に指定される。

新しい市場区分ではプライム、スタンダード、グロースのそれぞれの市場は独立した市場であり、上下関係はないことにした。旧来の市場区分では経営が破綻した場合などを別として、第1部の上場廃止基準に抵触した場合、第2部に「指定替え」になったが、現在はプライム市場の上場維持基準を満たせない場合、スタンダード市場に改めて上場申請をしなければならない。

6カ月間、無審査でスタンダード市場への移行申請ができるようにしたのは、「市場間の上下関係はない」とする東証の建て前に対する例外だ。東証としてはさまざまな事情を考慮して、現実的に対応をしたのだろう。

10月20日に177社がスタンダード市場に移行

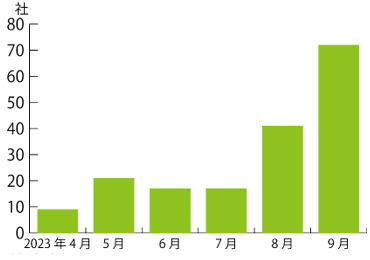

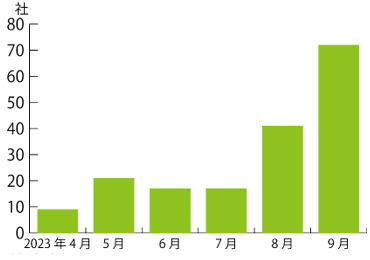

2023年3月末時点でプライム市場の本来の上場維持基準を満たせず、経過措置によって上場し続けている企業は269社だった。特例期間中にスタンダード市場への移行を申請したのは177社で、月別の申請状況は図表2のグラフの通りだった。これらの企業は10月20日に一斉にスタンダードに移る予定だ。

(図表2)スタンダード市場への移行を申請したプライム上場企業数

(出所)東京証券取引所

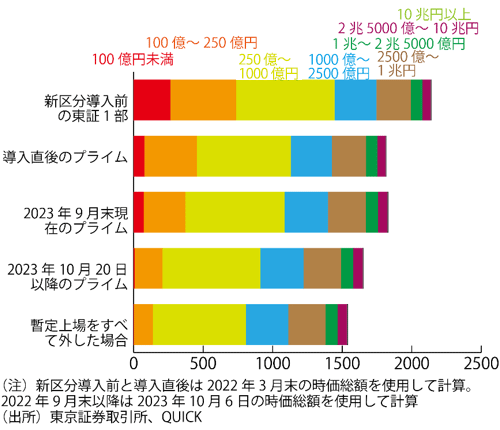

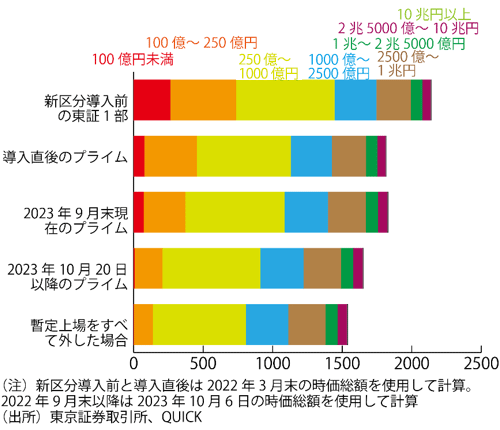

データの制約で2023年10月6日現在、株式をどこかに上場している企業だけしか集計できないが、新市場区分への移行前の2022年3月末現在の東証1部には時価総額100億円未満の企業が264社上場していた。このうち77社が4月4日にプライム市場に移り、2023年10月20日以降には7社だけが残る見通しだ。

時価総額100億~250億円の企業だけを見ると、2022年3月末現在では東証1部に473社が上場していたが、4月4日にはうち377社がプライム市場に残り、2023年10月20日以降は200社に減少する見通しだ。

このほか、現在でもプライム市場に上場はしているが、上場維持基準を満たしていないとの理由で改善計画書を提出している企業が113社ある。もちろん、このなかには計画書の提出後、株価が上昇し、上場維持基準を満たせそうなところもあるが、もしこの113社がすべてプライム市場から外れると仮定すると、時価総額100億円未満で残るのは1社だけ、100億円以上250億円未満で残るのは136社だけとなりそうだ。

時価総額別のプライム(新区分移行前は東証1部)市場の上場企業数の推移は図表3のグラフに示している。プライム市場上場企業数は2022年4月4日の1839社から2023年10月20日の1653社へ10%ほど減少する見込みだ。

時価総額250億円以上の企業が株式相場全体の上昇を反映して増加傾向をたどっていることもあり、プライム市場上場企業のうち、時価総額250億円以上の企業が占める割合はこの間に75%から88%に高まりそうだ。時価総額1000億円以上に限ると、38%から45%に高まる。

(図表3)プライム市場の時価総額別企業数

経営資源を本業に集中、プライム基準が高まる可能性も

スタンダード市場への移行を決めた企業の多くは「経営資源を本業に集中させたい」と決断の理由を説明している。実際、プライム上場企業は上場維持基準が厳しいだけでなく、コーポレート・ガバナンス(企業統治)や情報開示の面でもさまざまな要請があり、スタッフが十分にそろわない中堅クラス以下の上場企業にとってはハードルが高い。優秀な人材をもっと有効に活用したいというのが本音だろう。

プライム市場上場企業の絞り込みもこれに終わらない可能性がある。東証の持株会社の日本取引所グループ(JPX)の山道裕己最高経営責任者(CEO)は9月27日の記者会見でプライム上場企業に対して求める基準を高める検討をする考えを明らかにした。

時価総額の基準を高めるかどうかはわからないが、上場企業としての義務が増える方向であることは確かだ。上場先の市場の選択では「プライム」という看板にひかれる前に、コストに見合うだけのメリットがあるかどうか十分に検討する必要がありそうだ。

もっともスタンダード市場に移ると、成長意欲を失いかねないことはリスクである。旧東証1部・2部と新区分のプライム・スタンダードとは位置づけが異なるとはいえ、かつての2部には「万年2部」という言葉が付きまとっていた。

実際、現在、プライム市場かスタンダード市場に上場していて、かつ日経平均が過去最高値を付けた1989年末にも上場していた1254社を対象に、1989年末から2023年9月末までの投資収益率(税引き前の配当を再投資した場合の総合リターン)を計算し、

■ 筆者履歴

前田 昌孝(まえだ・まさたか)

1957年生まれ。79年東京大学教養学部教養学科卒、日本経済新聞社入社。産業部、神戸支社を経て84年に証券部に配属。97年から証券市場を担当する編集委員。この間、米国ワシントン支局記者(91~94年)、日本経済研究センター主任研究員(2010~13年)なども務めた。日経編集委員時代には日経電子版のコラム「マーケット反射鏡」を毎週執筆したほか、日経ヴェリタスにも定期コラムを掲載。

22年1月退職後、合同会社マーケットエッセンシャルを設立し、週刊のニュースレター「今週のマーケットエッセンシャル」や月刊の電子書籍「月刊マーケットエッセンシャル」を発行している。ほかに、『企業会計』(中央経済社)や『月刊資本市場』(資本市場研究会)に定期寄稿。

![]()