※本記事は、M&A専門誌マール 2023年6月号 通巻344号(2023/5/17発売予定)の記事です。速報性を重視し、先行リリースしました。

(左から)美濃部裕氏、加藤晶弘氏、林竜也氏、後藤玲央氏

- <目次>

- はじめに

- M&AとLBOファイナンスの現状に対する概括

- 企業サイドで膨らんだ負債

- PEファンド活用ニーズの広がり

- LBOファイナンスにおけるファンドと銀行の協働

- ESGとPEファンドの親和性

- キッズコーポレーションホールディングス社への投資事例とESG

- キッズ社への投資の経緯

- 「離職率」をKPIに設定したことの意義

- 両輪をコントロールしたKPI

- 古来の経営論を金融的に表現

- 2022年は日本のPE市場で大きな動きが起きた年

- 貸し手から見たESGの広がりの重要性

- ESGに関するLP・GP間の作法

- バイアウト市場とESG投資の今後に向けて

- 開示、その他におけるESG要素の重要性

- 終わりに~LBOにおけるESGの意義等

―― 本日は、

PEファンドユニゾン・キャピタルと、

LBOファイナンスに近年注力している三菱UFJ銀行の両者に、LBO(レバレッジドバイアウト)市場の今後をテーマに議論していただきます。

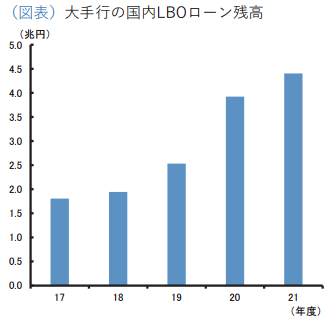

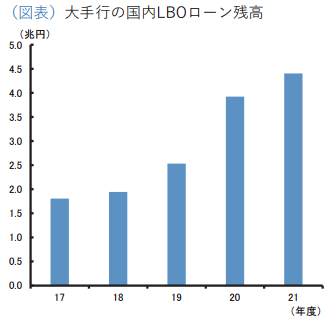

金融庁の調べによれば2017年度に2兆円弱だった大手行の国内LBOローン残高は2019年度で約2.5兆円、2020年度に約3.8兆円、2021年度に4兆円強と、急ピッチで伸びています(図表)。

(出所)金融庁

(出所)金融庁 事業者の再編に関連した資金ニーズが高まり、大手行がLBOファイナンスに積極的に取り組むなか、2社間では、ストラクチャー上の工夫が凝らされたサステナブルファイナンスの事例が出ているとのことです。他方で、昨年は投資先の大型の破綻事例も起きました。今後、LBOの実務が今後どのように変容・高度化していくのかをPEファンド、銀行の両者に話し合っていただければと考えました。

1.M&AとLBOファイナンスの現状に対する概括

加藤 「MUFGは日本の多様な業種・企業と取引を行っています。各産業・企業がしっかりと成長していくことがMUFGのビジネスの成長にも繋がるため、産業力、企業力の強化に資するM&A市場は重要なマーケットと考えています。

日本のM&A市場はリーマンショック後に少し落ち込みましたが、それ以降は右肩上がりで成長しています。勿論、欧米と比べるとまだ十分な量とは言えないかも知れません。私達の試算では、日本ではGDP対比で年間約2%のM&Aが発生していますが、アメリカやイギリスでは9〜10%に上ります。日本のM&A市場はまだまだ伸びる余地があると考えています。

そうした中、近年、PEファンドの存在感が増しており、取引金額50億円以上のM&Aに約4割の比率でPEファンドが関与し、LBOファイナンスが調達されていると試算しています。従って、LBOファイナンスを提供することはM&A市場を支え、産業力、企業力強化に資すると考えています。

LBOファイナンスには難しい側面もあります。MUFGも昨年、ローン供与企業の経営破綻により大きな損失を出し、個別案件の分析が十分だったか、条件が適切だったかなどの振り返りや反省をしています。しかしながら、産業力強化の観点から事業再編が重要視されたり、事業承継の2025年問題があったりと、このマーケットが成長するためのドライバーは多く存在します。社会的意義が大きいビジネスであり、個別案件毎にはリスクポイントを深く検証しつつも、LBOファイナンスに今後も積極的に取り組んでいくつもりです」

企業サイドで膨らんだ負債

林 竜也(はやし・たつや)

1969年生まれ。1991年東京大学法学部卒業。ゴールドマン・サックス証券会社入社。投資銀行部門でファイナンス、M&A、不良債権投資などに携わった後、1998年に江原伸好氏、佐山展生氏らとユニゾン・キャピタル株式会社を設立した創業メンバー。2020年より川﨑達生氏とともに代表取締役。2021年9月日本プライベート・エクイティ協会会長に就任。

林 「ここ3年ほどコロナ禍による制約がありました。個別企業に直接的な影響があったかどうかは別にして、様々な業種で各企業の手元資金が非常に大事な時期だったと感じています。ダメージを受けた企業があれば、制度融資や追加融資、既存融資の返済猶予が行われたでしょう。

コロナ禍を経た2023年は、日本企業全体で企業の借入額が増え、さらにエネルギー価格や原材料費、人件費が上昇していることから、コスト面でもプレッシャーがあります。いうなれば、『失われた3年』の前の状態に戻るわけではなく、大きくなった借入額など、収益を阻害する要因が積み重なった状態下で、3年分年を重ねた状態で再スタートする、といった状況に多くの企業が置かれています。すなわち、これから先は経営判断を誤ることが許されない状況です。

大企業においては、グループの事業戦略の見直しや事業ポートフォリオの組み替えを真剣に考え、どの分野に現有の経営資源を集中させていくのかを急いで決めなければならない状況です。

また、この3年間は多くの個人オーナーが自分の人生・事業を考えるきっかけになったと思います。会社として生き延びても、今後は以前よりも格段に難しい経営環境になるため、自分の会社は大丈夫なのかという問い直しは当然行われるでしょう。

そうした大企業や個人オーナーが取りうる選択肢には、自社だけではなく、他の資源を加えた経営の枠組みを提供するプライベート・エクイティ(PE)を頼りにすることも含まれると思っています。ただし、LBOについては、既存のデットが多くなっています。加えて、多くの企業で、以前よりも収益性が低い中で借入金を返済する必要性も出ています。

今後の新規融資についても、グローバル金利が上昇している情勢の中で、ビジネスと財務との戦略を組み合わせてうまく乗り切ることの難度が上がっています。当事者である当社や売手、売買対象の企業の経営者や従業員がよく考えて判断しなければならないという、以前とは異なる緊張感が生じています」

PEファンド活用ニーズの広がり

加藤 晶弘(かとう・あきひろ)

20年以上にわたり、三菱UFJ銀行にてストラクチャードファイナンス業務に従事。日本、及びアジア・オセアニアにてLBOファイナンス、プロジェクトファイナンス、不動産ファイナンス等のデットファイナンス・アレンジ業務、私募ファンド立ち上げ、CMBS組成等、同分野における多種多様なビジネスに関与。2021年にはサステナブルビジネス部を立ち上げ、同部の部長を経て、2022年4月より現職。

加藤 「同様に感じています。例えば販路拡大や海外市場進出など、企業単独では難しいことをPEファンドの支援を得て達成しようという動きが出ています。

また、後段の以前とは異なる緊張感という観点で、最近、注目している視点は2つあります。1つは、コロナ禍の影響で社会がどう変化したのかを把握することです。個別事業や財務状況を深く掘り下げれば見えてくるものもありますが、社会のあり方や個人の嗜好も変わり、ビジネスが未来の事業環境に適応できるかどうかを個社毎に判断することは困難を増していると考えています。

もう1つは、現在の不確実性の中で多額のデット(LBOファイナンス等)を抱えていることが、中長期的にその企業にどのような影響を与えるのかを理解することの難しさです。個社の状況を見極め、ビジネスが継続可能かどうか、デットサイズは適切かどうか等を深く議論しています」

林 「経営環境が厳しくなるなか、提携先、人的・金融的な資源など追加の経営資源を組み合わせて難局を乗り越えていく必要があります。このような場面でPEは追加資源を提供し、企業の成長戦略を描き、調整する役割を担います。

取締役会でアドバイスをする、経営判断に間違いがないようにチェックをするというだけではなく、戦略と追加資源の運用を統合的に行うことで投資先企業の成長を支援します。これらにより、株主としての役割を果たすことを私は、『ガバナンス』と定義しています。

PEは、非上場企業のオーナーや上場企業と対話しながらその経営戦略を理解し、成果を示すことが必要な局面では真価を発揮します。難しい局面では、PEのガバナンスが適用されることの価値が、相対的には上がってくるはずです」

加藤 「LBOファイナンスの場合、MUFGでは一般企業に貸し出すようなプレーンな融資ではなく、事業計画に関連する条件等が付与された融資を行っているため、業績等をモニタリングしながら適切なタイミングでPEファンドとも対話を行っています。この点において、MUFGはデットガバナンスの主体と言えます。

PEファンドとリレーションを強化し、より高度なコミュニケーションが行えるよう、MUFGは、PEファンドとの関係を、ローンだけではなく、様々な金融サービスを通じた取引に拡大していきたいと考えています。社内用語として『M&Aバリューチェーン』という言葉を使っていますが、案件のソーシングを行い、その案件にPEファンドが投資を行い、PMIステージを経て

エグジットするに至るまでの各タイミングで、付加価値を提供したいと考えています。

ここで中心的な役割を担うPEファンドは基本的に少数精鋭です。MUFGとして有する広範なネットワーク・情報を駆使し、多様な金融商品を提供し、バリューチェーンの各段階で単にローンだけではなく、様々な商品を提供し、PEファンドの活動、投資先企業が成長していくのを手助けしたいと思っています」

LBOファイナンスにおけるファンドと銀行の協働

林 「LBOにおいて、PEはスポンサーと呼ばれます。その立場から見ると、貸主としての銀行の与信の判断は必ずしも一様ではありません。その業界や融資先企業、株主の組み合わせを見た上で銀行やグループのリソースをどう活用できるのかというイメージを当社がどの程度持てるのかにより、関わり方は変わります。PEファンド運営に責任を持つGPは小規模な組織が多く、多様な外部専門家を巻き込みながら投資先の企業価値向上を図る事業モデルが特徴的です。その中で銀行及びそのグループは最も大きなリソースです。PEと銀行グループは、投資先企業の株主資本、負債の主体として共にバランスシートの右側に位置し、事業に協力する関係が築けると考えています。

株主側の当社と銀行グループが持つリソースを一緒に活用することが前提とはなりますが、経営者が単独で銀行と向き合うより、PEと銀行が協力関係を深めるという点が通常の企業金融と異なると考えています」

加藤 「私もそう思います。『デット』と『エクイティ』を提供する主体で立場は異なりますが、考え方の大きな部分は一致しています。MUFGは与信判断をする際、レバレッジの割合などを見るだけでなく、案件のストーリー性も重視します。案件に関わる関係者の思いやPEファンドの考え、そして、それらが今後の成長ストーリーにどう描かれているかを検証します。これは、与信判断の根幹の1つだと思っています。

LBOやM&A自体の社会的意義はそもそも高いと考えていますが、更にESGの観点から見たときにも、PEが果たす役割は大きいと考えています。日本の大企業のESG対応はここ数年で随分進んできたと思いますが、中小企業への浸透はまだ道半ばです。

この点において、PEは経営的視点から投資先企業に関与しますので、それを通じて中小企業に浸透する流れをつくることができるのではないかと考えています。実際、このような活動を強化しているPEも増えていると思いますし、ここでESG関連でのMUFGのサービスも活かせればと考えています」

ESGとPEファンドの親和性

林 「先ほどから申し上げている『プライベート・エクイティのガバナンスモデル』に関連して補足します。PE投資では数年間はオーナーシップが動かないことを前提にしています。その間の成長戦略を決め、必要な支援をいろいろな形で実行していきます。株主が企業変革を推進するガバナンスを主体的に担うPEファンドの投資先は、ESGなど、経営トップのコミットメントが必要とされるアジェンダを実現するのに適していると考えています。当社自身がESGに関する高いリテラシーを持ち、事業成長にESGの観点を積極的に組み込んでいく役割を積極的に果たす必要があります」