2兆円の巨額買収案件

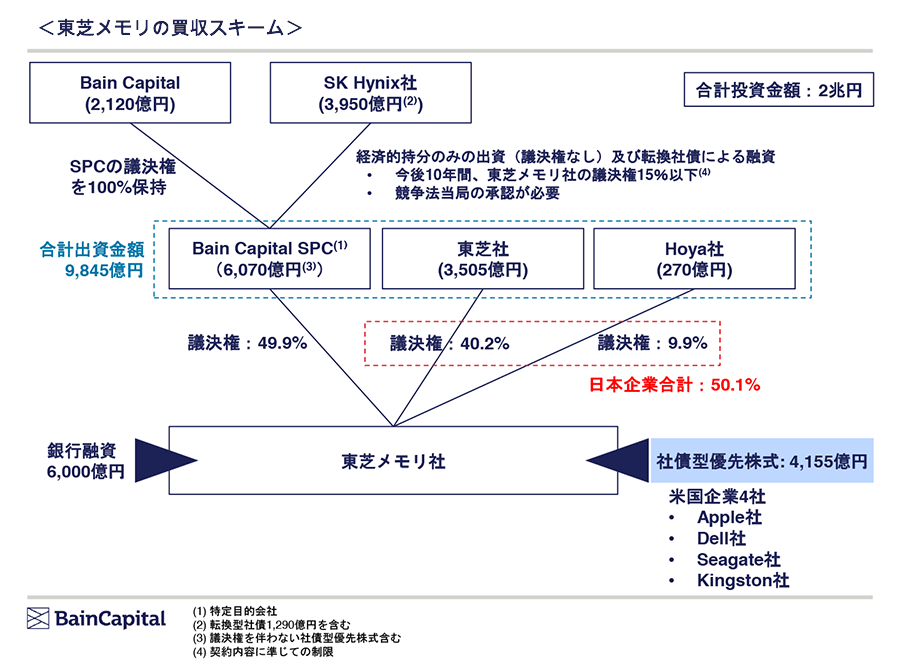

末包(すえかね) 昌司 2018年6月1日、米投資会社のBain Capital(ベインキャピタル)を中心とする企業コンソーシアムが設立したPangea(下図のブルーの点線で囲った部分)による東芝メモリの買収が完了した。譲渡価格は約2兆円。ベインキャピタルが100%の議決権を持つベインキャピタルSPCが6070億円を出資してPangeaの49.9%の議決権を持つ*ほか、東芝がPangeaに対し、議決権ベースで40.2%相当の3505億円を東芝メモリ売却後再出資。また、HOYAが270億円出資して9.9%の議決権を持ち、日本の2社合わせて50.1%の過半数を占める形になっている。このほか、米IT企業のアップル、デル、キングストンテクノロジー、シーゲイト・テクノロジーの米4社が議決権のない優先株で計4155億円を拠出した。

*ベインキャピタルSPCにはベインキャピタルが2120億円出資、韓国の半導体メーカーSKハイニックスが今後10年間はPangeaの15%超の議決権を保有することはできないとの取り決めのもとに1290億円分の転換社債を含めて3950億円をベインキャピタルのSPCに融資している。

虎の子のメモリ事業売却に追い込まれた東芝

東芝のメモリ事業の中核であるNAND(ナンド)型フラッシュメモリーは、舛岡富士雄氏が東芝に勤務していた1980年代に発明したもので、スマートフォンのほか、今後データセンターで主力となるフラッシュSSD(solid state drive)*などの需要拡大を背景に高い成長力を持っている。実際、東芝メモリの18年3月期の業績(単体)は売上高1兆2049億円(前年比34.3%増)、営業利益は4791億円(前年比257%増)となっており、東芝でも半導体メモリ事業は営業利益の9割を稼ぎ出す収益の柱といわれてきた。

*半導体メモリの一種であるフラッシュメモリを搭載した記憶装置。HDDと比べると、アクセスが高速で消費電力が低い。

東芝が虎の子の半導体メモリ事業を売却せざるを得なくなったのは、不適切な会計処理が行われたとして、15年3月期連結決算の公表を6月以降に延期すると発表したのが発端だった。第三者委員会の調査で、不適切な会計処理による修正額は08年度から14年度までで1518億円、業績の下方修正額は2130億円にのぼり、歴代3社長が引責辞任に追い込まれた。

これに加えて、06年に東芝が買収して子会社となっていた米原子炉メーカー大手のウエスチングハウス(WH)が、買収した米原発建設ストーン&ウェブスターのせいで15年12月に巨額損失を出し、WHは17年3月破産法適用を申請するに至った。これによって東芝は、17年3月期決算で最終損益9656億円と1兆円に近い赤字となり、5529億円という巨額の債務超過に陥って、18年3月末までに債務超過を解消できなければ上場廃止という危機的状態に追い込まれることになったのである。

17年11月時点で、18年3月末には7500億円の債務超過になると見込まれ窮状の中、18年3月末までに債務超過を解消するためには6000億円の資本増強とともに収益の柱となっていた優良事業の売却による財務改善が待ったなしとなった。すでに優良子会社であった東芝メディカルシステムズは16年にキヤノンに売却(6655億円)されており、債務超過の解消に必要な巨額の売却益が期待できる事業は、半導体メモリ事業以外に残されていなかった。

二転三転した売却先

そこで、東芝は17年4月1日付でメモリ事業を分社化して東芝メモリを設立、株式の過半数売却を含め17年度のなるべく早い段階での決定を目指す方針を発表。これには、